这也许就是,“暴风雨之前的宁静”

表面平静,其实暗流涌动

来临之前,

有人极力补救

有人视若无睹

有人静观其变

而大多数人,得自求多福

一旦来临

这“暴风雨”定会摧枯拉朽、势不可挡

还请各位

且行且稳住

近期大事件:

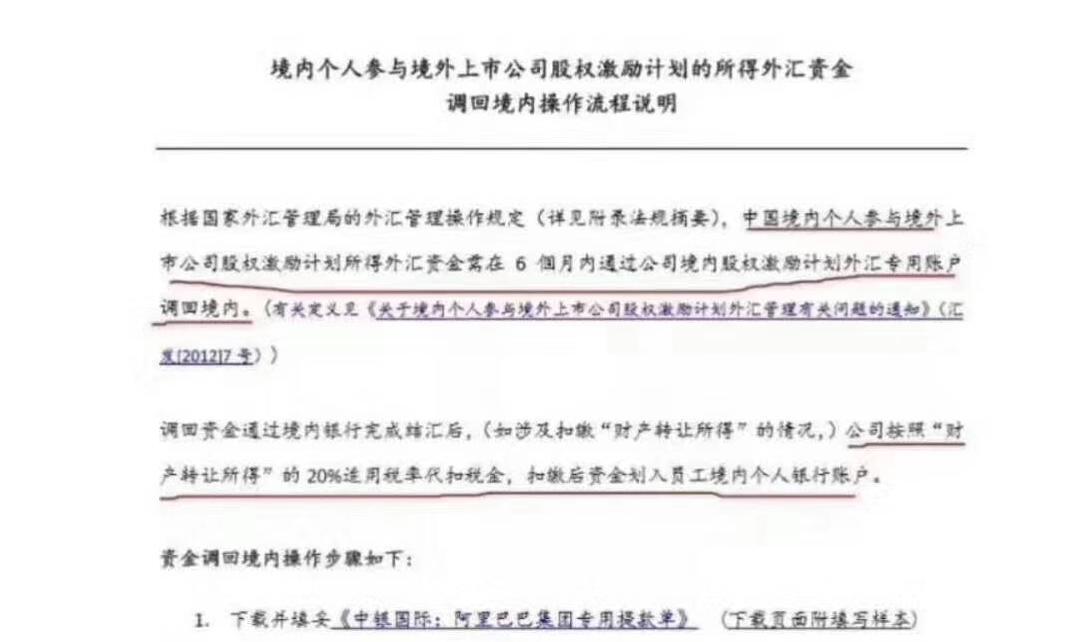

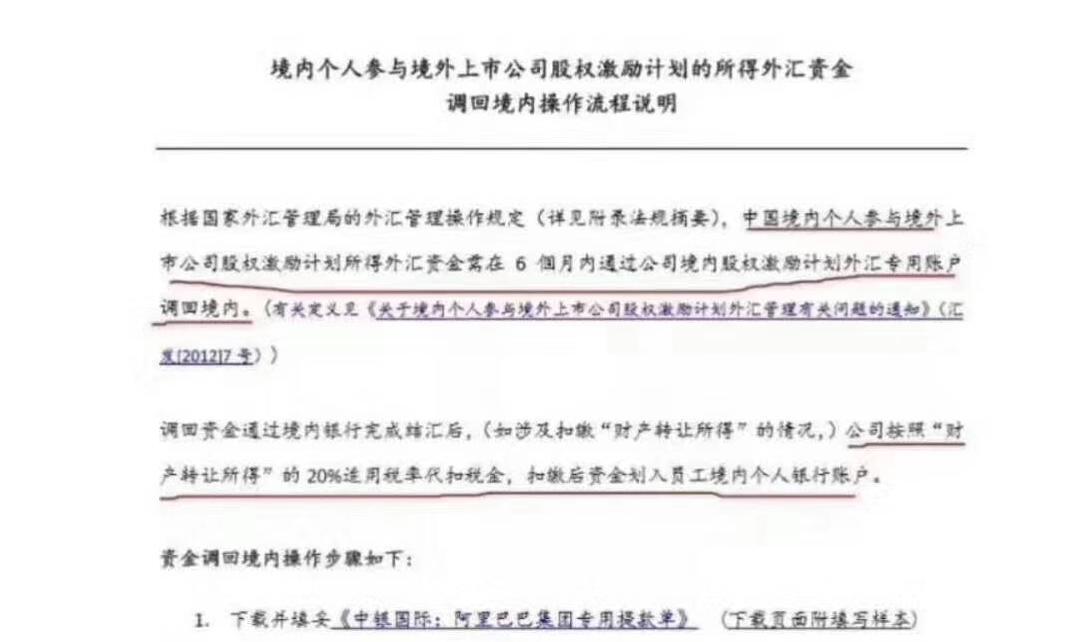

阿里:员工VIE境外收益,6个月内须强制回流纳税

3月14日消息,近日,阿里巴巴集团的股权期权激励计划显示,VIE境外收益需6个月内强制换汇回流并纳税。这也是阿里率先响应反避税条款的一大举措。

(图片来源:bianews)

几个关键词:

VIE境外收益:通过开离岸公司,把员工股权激励计划所获得的收入,保存在海外账户,达到避税目的

限期回流:要求6个月内,把该计划下个人的境外收入,汇回国内专用账户

先扣税、再还给个人:汇回来,先代扣20%所得税,再把钱划给员工个人账户

不得不说,这一系列的操作,此刻能够成为现实,与这两件大事有着千丝万缕的联系:

去年8月,国内出台的“新个税法”,增加“反避税条款”;

去年9月,中国大陆已开始和其他国家,进行CRS信息交换(金融账户涉税信息自动交换)。

所以,以上阿里事件,潜台词可能是:

你在国外有几个账户—我知道;

你账户有多少钱—我清楚;

现在,给你机会—坦白从宽。

详细点来说:

一. 国内 “新个税法”,增加“反避税条款”,是这样的:

简单来说:税局要向你追缴税收,现在有法可依。

不管是个人还是企业,只要你是中国大陆的税务居民,在没有正当理由、没有合理经营需要的情况下,通过设立关联方(比如注册关联公司,转让定价)、在海外开个人或企业账户等方式来避税,税局可以找你补税!

即使,你把资金留在海外账户,不汇(分红)回国内,税局也可以找你补税!

二. CRS信息交换(金融账户涉税信息自动交换)

截止2019年3月,超过90个国家和地区已经启动CRS,他们之间已经发生了3600个交换关系,其中已经包括主要离岸注册地,BVI、开曼、巴哈马、百慕大、塞舌尔等等,接下来还会有更多。

简单来说:税局要向你追缴税收,现在,知道你的钱在哪里。

CRS参与国的银行等金融机构,首先对所有账户进行尽职调查,来判定账户(个人账户和机构账户)的税务身份。接着,把属于本国“税务居民”的账户信息留下,把属于本国“非税务局民”账户信息,交换给其涉及税务的国家。

交换的内容主要包括:账户余额、持有人姓名、出生日期、国别、利息股息保险等所得、年度付至或记入该账户总额等。

CRS信息交换,有非常保密的过程。金融机构和税务局都有严密的保密措施和系统。账户信息是重要的隐私,相关单位都极力保障信息的安全性。所以,具体操作,普通群众并不知晓。在实际操作中,如遇特殊情况,不同单位也可能有进一步的章程,也不为众人知,只有通过已知的公开信息,进行推断。

举例:

有一个中国大陆人,在香港一家银行开了个人存款账户,银行判定这个人,不是香港的税务居民,是中国大陆的税务居民,他的账户信息被银行上交给香港税务局,再交换给中国国家税务总局。

如果这个账户是企业或机构账户,被判定为消极非金融机构(Passive NFE),不仅要交换机构账户信息,还要穿透到“实际控制人”并交换这个人的信息。

大胆的猜想一下:上诉阿里事件中,涉及的股权分红的离岸公司账户,收入可能多半来自“消极收入”(看备注),可能被银行判定为“消极非金融账户”。

如果是,账户虽然是以离岸公司的名义开的,但也会被穿透到实际控制人。也就是说,从去年9月中国启动CRS开始,这些公司账户信息和实际控制人的信息,可能已经在税务总局手中了。

备注:

“消极收入”是判定非金融机构属于积极还是消极的关键概念,消极收入主要包括:

股息红利、利息及类似收入、租金、特许权使用费、年金、外汇交易收益、金融资产类交易收益、具有现金价值的保险合同下的所得等。

这一系列巨变的发生,对于中国人设立遍布天下的“离岸公司”,中国人用了多年的海外“私人账户”来说,可谓巨大的变数和冲击。也可以说是拨乱反正,“逃出去的,迟早要还的”。

在这些变化中,有一些是是100%肯定在发生的、你单方面控制不了的事情,来看看:

1. 你是“某国税务居民”

通过这几年劳心劳力费钱的尽职调查,在加入CRS的国家,银行等金融机构不得不,把所有的账户都打上“某国税务居民”的标签,否则无法实现CRS信息交换。

为了提高效率,很多银行采取的方式是:让你自己先证明自己的税务身份。

比如,汇丰银行,在CRS下,就有三套税务居民自我证明表(Self-Certificate Form),分别针对个人、实体机构及其实际控制人。相信很多在汇丰银行有账户的个人或者公司,都已经收到通知,要求填写和递交自我证明表给银行。

根据你提供给银行的资料,你可能是单个国家的税务局民,也有可能构成双重税务局民身份。

胡乱填写是没用的,银行会核对。如果发现与你提供的资料,比如住址、户籍、国籍等不符,会让你重新填,不然银行会落下“尽职调查不足”的嫌疑,是被处罚的把柄。银行被各国政府处罚已有几十个先例,而且罚单动辄上亿,伤不起!

如果你故意隐瞒,制造虚假的税务身份给银行,一旦被查出问题,银行会表示他们也是被骗了,而你,罪加一等!

因为在你填写的自我证明表底下,已经写明了:故意误导、虚假或不正确,属于严重罪行。

(▼ 汇丰银行自我证明表底部,警告)

2. 满足条件,信息就被交换

一旦判定你是哪国税务局民,两国配对成功,即开始自动交换。你的账户信息,就一定会被交换给,你需要交税的税务局。

不用担心,金融机构判断不了,你是哪个国家的税务居民。

经合组织已经把所有成员国的税务居民“判断依据”对外公布,判断的时候查询以下,方便快捷,错误率不会高。

还有,你单方面控制不了,这些事:

1. 银行等金融机构,判定你是哪个国家税务局民?把你的账户信息交换到哪个国家?

这是银行等金融机构内部操作流程,他们会独立判定,甚至能慧眼识别一些故意误导的信息。

可能为了规避CRS,有些人会购买一些小国家的税务居民身份,甚至住址证明等,在提交自我证明表的时候,提交给银行。但是,由于不同国家的规定有不同,银行判断税务居民的因素也多种多样,实在判断不了,也有可能向账户持有人索要更多的证明资料。

比如,一个中国人购买了东南亚X国家的税务身份,获得了一个税号,但是他常住在中国某城市,户籍在中国、主要收入也还在中国,给银行的手机号是中国号码,等等。仅仅依靠一个买来的税号,并不能确保银行就判定,你就是东南亚X国家的税务居民。

(▼ 马来西亚税号证明信)

总之,说你的是哪个国家的税务居民,银行等金融机构有判断依据、自有论断,你单方面无法控制他们的判断,更不用说,你的账户信息被交换给哪国的税务局。

2. 税务局掌握到你的账户信息后,怎么叫你补税?

一旦税务局掌握到了,有逃税嫌疑的资产信息,那向你追缴的方式方法可能多种多样,软硬皆施,怎么个结果,就看你的悟性和行动了。

举几个例子:在CRS的影响下,

法国:启动了“自愿披露计划”,在2017年9月,超过5万个税务居民,主动披露了3200亿欧元的隐藏资产,法国追缴税收:78亿欧元;

巴西:2016年发现了税务居民藏在海外的资产1700亿元,追缴税收:约等于120亿欧元;

印度:2016年启动“收入申报计划”,说服6.5万税务居民,披露了110亿美金海外资产,追缴税收:60亿美元

......

(▼ 多个国家在CRS影响下,税务追缴情况)

最近发生的,上述“阿里员工VIE境外收益,强制回流纳税”,很有可能也是在CRS影响下,在中国发生的事件之一。

在“新个税法”和“全球CRS”的内外影响下,对于可能涉税的人来说,

遵纪守法、弥补错误、低调慢行是需要的。

由于众所周知的原因,人力物力时间各方面限制,有些人被查的风险可能更高,或者被先查,根据经验,以下三条,给你判断一下:

第一,金额大,或触犯“红线”

案例一:涉税金额大

许多人都知道,去年10月,范冰冰因为税务问题,被连补带罚8个多亿,由此也掀起了娱乐圈的税务“大地震”。

案例二:虚开发票“红线”

2018年,国家税务总局、公安部、海关总署和中国人民银行四部委联合发文加大打击骗税和虚开工作力度,对骗税虚开高发地区和行业开展重点专项整治,严惩专业骗税虚开团伙。

数据显示,2018年全国共查处涉嫌虚开增值税发票企业108970户,定性对外、接受虚开增值税专用发票及其他可抵扣凭证582.5万份,涉案税额1108.93亿元。查处涉嫌骗取出口退税企业3545户,挽回税款损失147.87亿元。

第二,粘上“黑钱”的边,不无辜躺枪

地下钱庄的“黑钱”,很可能“来路不明、不知去向”,危险性极高。劝说各位,把自己的银行账户借给别人“走账”,或者找人帮自己把钱“转出去”,都属于危险行为。

近年来,中国大陆和香港地区严厉打击地下钱庄,国家外汇局严厉打击虚假、欺骗性外汇交易等违规行为,遏制洗钱及相关违法犯罪。

2018年5月到12月,半年间,国家外管局密集公布了超过100例被查处和罚款,非法资金转移、逃汇案、非法结汇案件等,涉案对象包括银行、公司、还有大量的个人。

2019年1月31日,又进一步加强打击力度。

最高人民法院、最高人民检察院(“两高”)联合发布《关于办理非法从事资金支付结算业务、非法买卖外汇刑事案件适用法律若干问题的解释》,自2019年2月1日起施行。国家加强外汇管制、严查非法资金转移的强硬态度和查处决心!

第三,全方位“离岸”,哪里都不想交税

自从离岸公司“零税收”,这一个有吸引力的东西出现,注册离岸公司几乎一度成为热潮。过去,注册一家离岸公司,所有人的信息完全隐匿,再在香港或者其他国家开一个银行账户。

有公司、别人不知道;

有账户、里面有钱;

有收入、在哪里都不用纳税,几乎可以说“如鱼得水”。

但是,现在,只要有银行账户,即使是离岸公司,所有董事股东的个人信息,都必须披露给银行,再经过CRS信息交换,税务局有机会知道你和你的账户信息。现在,在全球各大国家加强征税、加快追税的大趋势下,在哪里都不交税,是冒险的行为,也有悖常识。

现实的例子,即使像Google、星巴克、亚马逊、苹果等巨型公司,利用各国税法差异,委托专业团队,通过搭建复杂的跨国“框架”来“合法避税”,也因为交税太少,树大招风。

比如,星巴克“避税太狠”,通过避税架构等方式,在英国开展业务前14年,营业额高达30亿英镑,但累计缴纳公司所得税仅为860万英镑,有效税率不足1%,这引起了英国政府和民众的不满。

2015年10月,欧盟委员会开出罚单,称星巴克与荷兰达成的税收协议违反欧盟国家援助规则(所谓的“公平原则”),要求星巴克向荷兰补缴,2000万~3000万欧元之间的税款。

“依法纳税,是每个公民应尽的义务。”——这是一个容易被人忽视的观念,但无论在哪个有税收制度的国家或地区,没有履行纳税的义务,就需要承担后果,经济后果或者法律后果。

原创:瑞源咨询RY Consulting

部分文字、图片来源:经合组织、人大网、中国税务网、最高检、bianews、观察者网等