公司在握焚烧项目充足,未来随着在建项目的逐渐投产,且存量项目质量优异,各项指标在业内均处于高水平,质地优秀。

1、垃圾焚烧装备与运营市场协同并进,全国扩张可期

2、行业趋势:龙头格局清晰,集中度提升可期

3、与同行业经营数据比较

【公司看点】

1 垃圾焚烧装备与运营市场协同并进,全国扩张可期

伟明环保(603568)成立于 2001 年,前身为温州市临江垃圾发电有限公司,公司成立初即以固体废弃物处理为主业,业务范围涵盖固废处理项目的技术开发、设备制造销售、项目投资、项目建设、运行管理等领域。公司是中国首批拥有垃圾焚烧发电技术自主知识产权,也是首家获得生活垃圾处理甲级运营资质的企业,深耕垃圾焚烧领域近 20 年,拥有国际先进、国内领先的具自主知识产权的垃圾焚烧炉排炉、烟气净化、自动控制等技术,参与制订多项生活垃圾焚烧处理国家标准,目前是国内领先的生活垃圾焚烧处理企业。

公司业务覆盖生活垃圾焚烧、餐厨垃圾和渗透液处置等固废处理业务,已建立起垃圾焚烧从核心技术研发、设备研制、项目投资、建设到运营的全产业链。子公司伟明设备是国家高新技术企业,目前在垃圾焚烧炉排炉、烟气净化、自动控制等方面具备自主知识产权,因此实现了伟明垃圾焚烧核心设备——锅炉焚烧设备和烟气净化系统的自产,通过自产核心设备降低成本,大大提高了公司的项目运营水平和盈利能力。

2 行业趋势:龙头格局清晰,集中度提升可期

生活垃圾的处理方式主要有卫生填埋、焚烧、生活处理等,目前我国城镇垃圾无害化处理率已超过 95%,卫生填埋仍占据主导地位。而采用焚烧方式处理生活垃圾可大大节约土地占有面积,焚烧处理的经济效益明显,在中国土地日益稀缺的现状下,垃圾焚烧具有诸多优点,可实现生活垃圾无害化、减量化、资源化、节能减排、节省用地等目标,符合我国当前生活垃圾无害化处理需求,具有较大发展空间。2016 年,我国的垃圾焚烧率为 37.5%。而日本的垃圾焚烧率在 80%以上,预计未来在政策推动下,我国生活垃圾焚烧能力将持续提升。

CR5:43.4%,市场集中度相对较高。垃圾焚烧市场的参与者国企包括光大国际、中国环境保护集团、启迪桑德、绿色动力、瀚蓝环境等,民企包括锦江环境、盛运环保、粤丰环保、中国天楹、伟明环保等。按照在手项目规模统计,前五大公司光大国际、锦江环境、中国环境保护集团、北京控股和重庆三峰,市场占有率为 43.40%,垃圾焚烧行业集中度高于水务、大气、危废等其他细分领域。从 A 股及港股上市的垃圾焚烧企业在手项目情况来看,上市公司在建和待建的储备项目都较为充足,约有近一倍的产能扩张空间。

3 与同行业经营数据比较

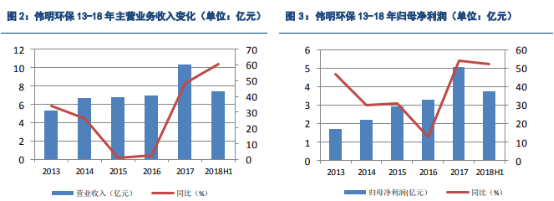

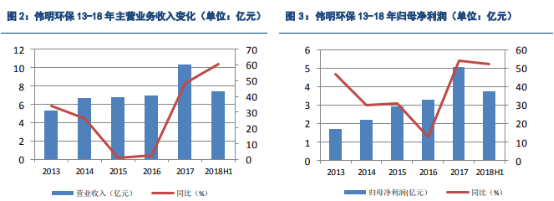

从收入端来看,伟明环保的吨垃圾发电量、垃圾处置收入和产能利用率在垃圾焚烧行业内都处于较高水平,其项目本身的质量优秀。从垃圾焚烧企业成本端来看,影响因素包括公司的运营管理效率、是否自有装备、现金流情况。伟明环保公司自有核心装备,实现垃圾焚烧厂锅炉焚烧设备和烟气净化系统的自产。因此综合比较,收入端+成本端优势共同作用,造就伟明环保行业领先的盈利能力。

比较各上市公司的 ROE 水平,伟明环保的 ROE 远远领先同行业,显示了公司很强的盈利能力。通过杜邦分析法拆解 ROE,ROE=归母净利率*总资产周转率*权益乘数,伟明环保的权益乘数较低,财务稳健,总资产周转率与行业水平接近,而归母净利率从达到 49.26%,远远统领同行,高净利率使得公司的 ROE 保持在了高水平。从毛利率净利率的表现也能看到,伟明的各项盈利能力财务指标都领先同行。

【估值与盈利预期】

我们预计公司19-20年摊薄每股收益分别为1.12元、1.34元。(东兴证券)