来源:华尔街情报圈

最近,黄金已上涨到令人头晕目眩的程度。短短两周时间,大涨逾100美元,一举达到近6年最高水平。

而在过去,无论什么样的危机,都不会引发金价持续大涨(似乎失去了避险属性)。这令很多人感到困惑,金价这轮上涨背后究竟发生了什么?

首先,转折发生在上周,两件大事的爆发彻底改变了金价的命运:

1)欧美两大央行同日发出降息信号;

2)伊朗击落美国无人机,特朗普又对伊朗发出新的制裁,事件持续发酵,让金融市场避险人气大增。

不过,这仅仅是停留在表面上的现象,本轮金价上涨背后较以往有四点深刻的变革:

(一)美联储被“绑架”了

先来说说全世界投资者最为瞩目的问题——美联储降息。

作为世界上最大的央行,美联储在上周发出降息信号。本来这没有什么意外,因为这件事本身在一个月前基本上就被市场完全消化了。

美联储是在北京时间上周四(6月20日)凌晨2:00发布的最新利率决议,直到当天凌晨6:00纽约市场收盘,金价也没什么特别大的变动。金价暴涨是从当天亚洲市场时段开始的,当时最大的新闻是传出“特朗普讨论撤掉美联储主席鲍威尔职位”的消息。

随后,特朗普在接下来几天,每天都在公开批评美联储及其主席,从没间断过,就连周末也不例外(非常罕见)。

尽管有这么一个不知道自己在干什么的美联储,加息加得太快,而且实施了大规模的紧缩,每月500亿美元,我们仍然有望实现美国历史上表现最好的一个6月份......

想想要是当初美联储做对了会怎样。道琼指数还会高出数千点,GDP增速可以达到4%甚至5%。现在他们像个固执的孩子一样坚持,就在我们需要降息、放宽政策来抵消其它国家对我们的所作所为造成的影响时候。搞砸了!

虽说人们都已经习惯了特朗普批评美联储,但他这样罕见每天持续批评还是头一次。千万不要简简单单的认为,这是特朗普的一时兴起或者口无遮拦,他是带着清晰地目的——影响市场预期。

看看接下来发生了什么:

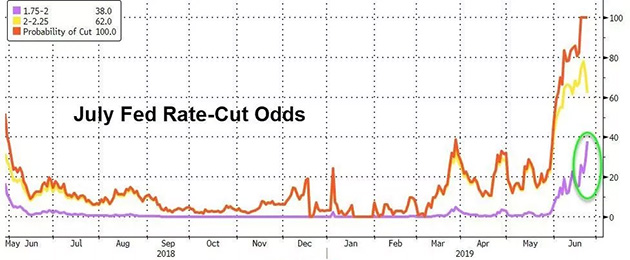

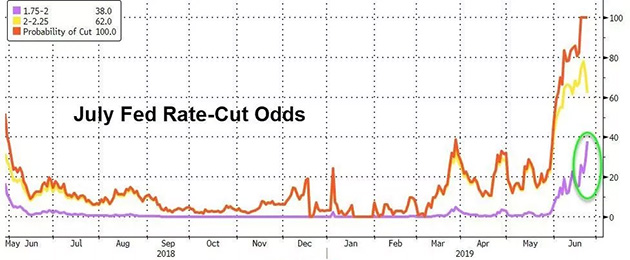

▲市场预期美联储7月降息50基点概率大幅攀升

市场对美联降息押注加大,市场开始预期美联储7月将降息50基点(而不是之前预期的25基点)。现在市场讨论的问题不是降不降息的问题,而是降多少的问题。

特朗普的口头干预,通过影响市场预期来绑架美联储。美联储最害怕的就是制造意外,从而引发金融市场动荡。一直以来美联储都在引导市场预期,当市场预期跟自己预期一致的时候才会采取行动。而如果市场预期跟自己预期分歧加大,又无法弥合,美联储会被迫遵从主流观点,也就是所谓的被绑架。

注:利率期货走势显示,市场消化了美联储在7月底铁定将降息,而7月降息后很有可能再降息两次。

(二)一个惊人的发现——特朗普是对的

为什么特朗普总是绕不过美联储降息这道坎?真有这么重要吗?

就在上周华尔街得出一个令人“震惊”的结论:特朗普对“美元被高估”的观点是对的。

美国银行$(BAC)$将美元的实际有效汇率与经常账户余额(GDP的增长率)进行研究比较,结果显示美元指数被高估13%(见下图)。在短期和中期,汇率可能会在相当大的幅度偏离均衡水平。

国际货币基金组织(IMF)曾在报告中指出,美元被高估了8-16%。美国财政部在最近的半年度报告中,便引用了IMF的研究报告。并指出,2018年美元升值4.5%非常令人担忧,持续的美元强势可能会加剧贸易和经常账户失衡。

特朗普显然生气了,不断地发表关于汇率的讲话。强势美元阻碍了美国出口和振兴制造业的目标。

那么特朗普能做些什么呢?吃过大亏的交易员们得出一个结论——研究特朗普干什么(之前特朗普对股市和原油的评论都已经应验了)。

1、首先,他可以鼓励美联储放宽政策(降息),从而削弱了美元。

这是他目前正在做的,如今特朗普批评美联储极其主席的频率大增。

2、另一种选择是“口头喊话”,影响市场对美元预期,削弱美元汇率。在他执政之初,事实证明这是成功的,但效果似乎正在减弱(如下图所示)。

▲特朗普口头讲话,对美元影响减弱

3、如果口头干预不再有效,那么将转向正规的货币干预,这种可能性的“风险正在上升”。

美国财政部将指导纽约联储对市场进行干预,出售美元或购买其他货币。用于干预的货币来自美联储公开市场账户(SOMA)和美国财政部的交易所稳定基金(ESF),主要包括欧元和日元。

在这种情况下,美元涨势或将见顶,并将推动日元、欧元走高。

(三)黄金的上限

接下来,我们同时回到美联储降息和黄金上涨的问题。

黄金已上涨到令人头晕目眩的程度。所谓的一切泡沫的一个重要原因是,在其他人赚钱的情况下,最痛苦的就是被困在场边,这种情绪被称为“害怕错过”。

而美联储之所以“顶风作案”,就是害怕降息引发泡沫。每当行情上涨,人们总是喊出“天空才是上涨的极限”。

▲达拉斯联储主席卡普兰

“货币调节不是”自由的,我担心在这个时刻增加货币刺激措施,将导致经济中的过度和不平衡的积累,这可能最终被证明是困难和痛苦的管理。——达拉斯联储主席卡普兰

那么,金价是否因为本轮上涨进入了一个新的黄金周期?金价本轮周期始于2015年年底,这样看的话,很明显黄金的新周期确实刚刚起步。

但华尔街有一种声音认为,全球央行给黄金设定的上限是1500美元(不解释)。

(四)世界需要一场危机

不过,金价的大涨还引发了一个问题。

黄金价格飙升,白银却未紧随其后,黄金/白银价格比创下来26年来新高。按照目前价格,需要超过91盎司的白银才能换取1盎司黄金。

▲黄金/白银价格比创下来26年来新高

在过去50年里,黄金/白银价格比例高企表明,需要一场危机和或爆炸式泡沫才能改变这一比例。

▲过去50年,黄金/白银价格变化情况

此外,我们还需要考虑的一个问题——美联储的利率路径存在很大的不确定性。

放眼美联储过去的政策,市场似乎仍然过于乐观。

▲前美联储主席耶伦

研究数据显示,在过去九次经济危机中,美联储公开市场委员会通常会将联邦基金利率下调3%至10%。平均而言,美联储会在经济危机中会将利率下调5.5%。——前美联储主席耶伦2016年在全球央行行长年会上的演讲

▲过去50年,美国联邦基金利率变化情况

这样来看,目前美联储仅有2.5%的降息空间,以应对经济危机。

▲根据摩根士丹利$(MS)$的研究,全世界现在有大约60%的国家,制造业PMI低于50,这表明世界正在陷入衰退。

如果美联储在下次经济衰退之前不能加息超过2.5%,那么大幅降息5.5%意味着新的目标利率必须为-3%。这是负利率史上的最低水平,从其他央行到达过如此低的水准,那时将会发生什么?

降息怕有泡沫,加息怕来不及。也许,世界真的需要一场危机,让一切重新定价。

文章转自:老虎社区-智通财经网