今年以来,我国甲醇市场经历3月上旬前的一波上涨之后,行情不断下跌,而多年来看,多数情况下6月末附近为年内的相对低点,但今年却截然不同,油价持续处于偏低水平(WTI多在60以下,布伦特多在70以下),宏观面低位整理,大环境支撑有限,多数行业利润被压缩。基本面看,下游需求迟迟未见好转,而外盘套利持续存在,进口不断,据隆众监测显示,今年上半年,我国甲醇进口量或达450万吨以上(同比超80万吨),创历史新高,且内地供应不减,供需矛盾较为突出,行情不断探底,截止7月22日,多地跌至“1字头”,其中东北1950,内蒙古1650,陕西关中1770,河北1900,山西1780,山东1840—1920,江苏2140—2180。

目前,上游企业是否亏损?

近5年来,我国多数甲醇生产企业利润尚可,多数在10—1000元/吨范围不等。近年来虽然天然气价格有所降低,但煤炭价格不断增加,煤制及焦炉气制企业成本增加相对明显,而在甲醇市场价格不断探底情况下,上游企业利润不断被压缩,据隆众监测显示,截至目前,从完全成本看,除去内蒙古等西北部分企业徘徊于成本线附近外,我国中东部多数甲醇生产企业已经处于亏损状态(局部已经维持近2个月),而从现金流端看,基本已经“全军覆没”。

接下来,有多少企业计划降负或停车?

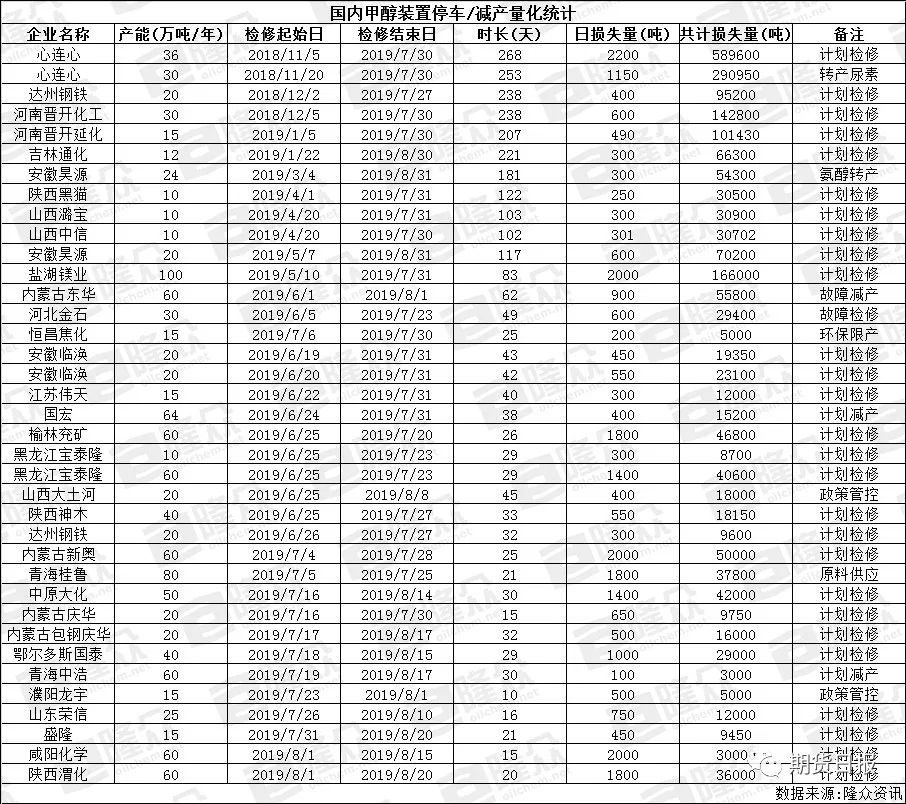

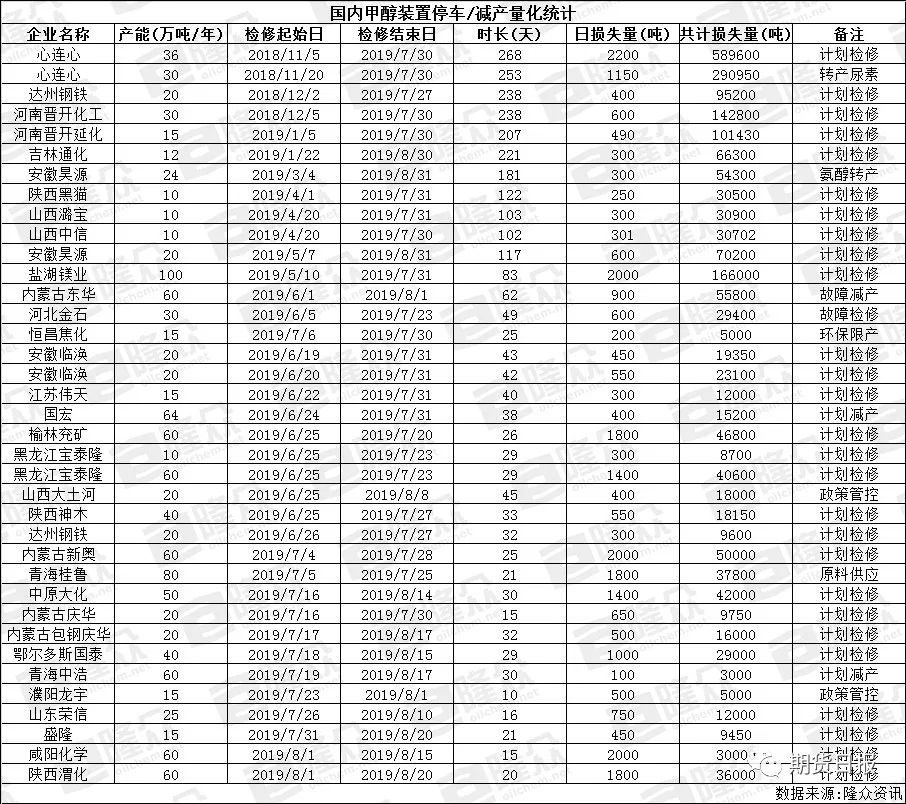

进入7月以来,随着河南、山西等地修路影响,东西部运输距离加长,运费增加(局部涨50—100元/吨),中西部企业甲醇外发受到一定限制,另外环保再次来袭,山东南部等地焦化企业受影响明显,同时考虑亏损问题,近期不少企业纷纷报出减产或检修的计划,延期开车的现象也相应出现,据隆众监测显示,涉及总产能超300万吨,主要集中在山西、内蒙古、陕西、山东等地(具体如下表)。

另悉,新泰正大焦化(位于山东省泰安市新泰市楼德镇化工产业园)新建25万吨/年甲醇装置原计划7月投产,现计划8月下旬附近出粗醇。荆门盈德气体(位于湖北省荆门高新区掇刀区化工循环产业园)新建50万吨/年装置计划8月上旬或出产品。内蒙古兖矿荣信新建90万吨/年煤制甲醇装置预计9月份投产。兖矿榆林新建70万吨/年煤制甲醇装置预计10月份投产。

MTO利润尚可,传统下游如何?

进入7月以来,随着成本的不断降低,沿海MTO企业开始盈利,并不断扩大。随着南京诚志新建二期60万吨/年MTO的正式运营,沿海需求进一步扩大。神华榆林60万吨/年MTO装置7.22起停车检修15天以上,内地需要有所减弱。传统下游中,甲醛企业一直处于盈利状态,且相对稳定,今年以来多数在200元/吨以内,最高近500元/吨,近期徘徊在100元/吨附近。而据悉近期山东省临沂市因空气质量全省倒数第一,全国倒数第十,而被约谈,板材厂关停,对于甲醛而言,目前手续不全者关停中,手续齐全者(产能约百万吨,日需甲醇2000吨左右)继续生产。二甲醚利润不稳定,虽7月以来相对暂可,但7月19日河南省煤气(集团)有限责任公司义马气化厂C套空分装置发生爆炸影响较大,据悉当地及周边甲醛、二甲醚、醋酸等企业开工国庆节前或受限制。受此影响,京津冀及山东等地环保及安检再度升级,化工企业尤其下游企业开工短期内或将受一定限制。

外盘套利仍存,港口何时降库?

今年以来,外盘套利多数情况下处于开启状态,尤其是进入7月以来,平均利润在30元/吨以上,最高每吨近百元,为此7月进口量或创年内新高,在85—90万吨左右。而近5周以来,港口库存处于持续累积中,近期总库存有望超90万吨,其中江苏、浙江或逼近50万吨和30万吨,短期内或高企不下。

综上,环保、安检对上游企业影响有限,内地及外盘供应不减,但对甲醛、二甲醚等企业影响相对较大,国庆节前传统下游需求恢复或有限,需求面趋于紧缩。基本面矛盾依旧较为明显,大概率下,短期我国甲醇市场或继续探底,但基于上游企业成本支撑及部分装置计划减负、检修影响,下探空间或相对有限。另外,需要注意的是,伊朗等国际问题带来的进口方面的影响,以及鲁西等新建MTO装置投产、神华榆林等检修MTO装置重启带来的利好预期,同时关注国家对于宏观面相关指导性政策的出台。

责任编辑:刘文强