纵观近代史,有一种奇特的现象,被归纳为平均八-十年左右为一次周期,爆发一次经济危机。

每一次到来的“借口”不同,偶尔会迟到,但似乎还没有缺席过。

1、回顾十年周期

1972年-1974年,史称第一次石油危机。

油价暴涨,美国滞胀,股市崩盘,蔓延全球主要国家生产停滞或者缓慢,通货膨胀。

1979年-1982年,史称第二次石油危机。

国际油价飙涨,高物价,高膨胀点燃了英国危机,随后蔓延至欧美,日本。企业倒闭率,失业率创造了战后新低纪录。

1990年-1992年,史称第三次石油危机。

美国打响了海湾战争,随后蔓延至加拿大,欧洲,日本,澳大利亚。导致日本经济崩溃。

1997年-1998年。也就是大家都知道的东南亚危机。

这一仗在金融史上大放光彩,堪称一场“世纪”豪赌。

2007年,美国次贷危机爆发。愈演愈烈,逐渐蔓延至全球市场。

至今,2019年,已经12年。

尽管2018年全球股市动荡,但经济周期实则未能到来。可各项指标,尽显“忧伤”。

据俄罗斯卫星网2018年5月30日报道,美国亿万富翁乔治·索罗斯表示,欧盟将面临一场大规模的金融危机。

虽然过去一年,欧盟安然无恙,可接下来,华尔街真真切切开始了担忧。

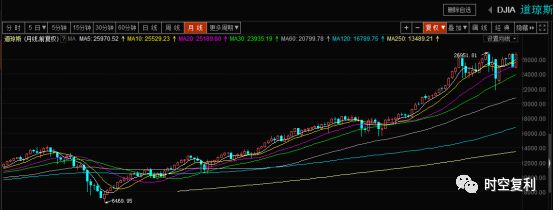

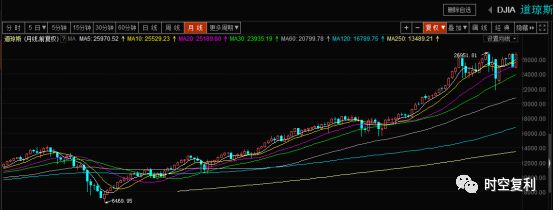

2、道琼斯10年长牛

2009年至今,道琼斯十年长牛,期间就连像样的回调都没回。至今已经涨幅300%。

当然,A股投资者也无需羡慕。道琼斯十年的活,我们曾经29个月就干完了。

涨的多了,担忧者也随之增多。

毕竟,风险都是涨出来的。

估值高了,拿什么去支撑浓浓的爱意。

众所周知,股市作为经济的晴雨表,离不开基本面的经济支撑。

3、华尔街的“忧愁”

努里埃尔·鲁比尼,有着“最抢手宏观经济学家”的美誉。

他曾经神准预测过07年美国次贷危机,当年没有人相信他,因为美国经济的表现无忧,繁荣而美丽。

但他的预测成真,次贷危机的确发生,鲁比尼名声大噪,此后又被称之为“末日博士”。

后来,他做过的预测,人们都当回事了。

在近期的一份电话会议中,鲁比尼审视了“2020年经济衰退日益增长的风险”以及本已脆弱的全球经济中的危机。

鲁比尼表示:“即使央行迅速做出反应,一场严重的冲击也可能引发全球经济衰退。”

去年,他警告说可能导致明年全球经济衰退的10个潜在下行风险。他说,即使美联储能够解决其中一个风险,但其他风险仍然存在,并且比以前更加危险。

华尔街著名分析师克隆博则表示:通过持续倒挂的美债收益率、纽约联储衰退概率模型、领先经济指标、芝加哥联储国家经济活动指数、密歇根大学消费者信心指数和美国失业率等一系列数据和指标中。得出如下结论:即将到来的经济衰退可能远比大多数经济学家预期的更加严重。

例如:2019年3月22日,关键的3个月、10年期美债收益率自2007年7月以来再次出现倒挂。

历史数据显示,美债收益率倒挂往往领先于经济衰退和股市调整,是较为可靠的经济衰退预警指标。

根据纽约联储衰退概率模型显示,未来12个月美国经济衰退的可能性为30%。

但按照科隆的判断:只有考虑纽约联储1985年以后的衰退概率模型数据,并将这些数据正常化,才能更准确地估计衰退概率。他通过修正数据后发现,2007年12月该模型修正后的衰退概率其实为85%,未来12个月出现衰退的概率为64%,这令人非常担忧。

并且,美国失业率同样下滑明显,令一众经理们堪忧。

尽管今年二月,面对特不靠谱的询问,郭台铭答道:“从您上任以来,威斯康辛州的失业率,已经从 5~6%,降到2.9%。我现在难以找到工人开工。”

这些都并非好的征兆,恰恰相反,更像是金融灾难前的预警。

4、美股的泡沫估值

相比于美国经济的状况,美国股市似乎“泡沫感”十足。

标普500指数从2009年低点反弹已经超过300%。

从上图不难发现,美国标普500指数130多年来长期在10-20倍市盈率区间波动,只有少数几个时期低到6倍左右。

据研究显示,一旦高于26倍估值,未来五年,美国股市通常会下跌。全世界的股市都一个样,回顾A股的创业板,估值太疯,早晚出事。

其实A股真的挺好,人家十年干完的活,我们一年结束。干净利落。

5、撤退进行中

泡沫后的灾难,谁都不想承受。所以一众基金经理们,纷纷选择撤离。

美银美林是全球最大的金融机构之一,根据每月更新的调查显示:

基金经理的股市投资利润预期大跌40%,创下该调查创立23年来的最大单月跌幅,而且有近41%的投资者认为明年美股收益状况会持续恶化。

所以,6月份的数据还显示,根据接受调查的230名基金经理中,开始做多国债,取代了做多科技股的老大哥地位。

嗅到了危险,谁也不傻。

高盛集团,全球最具影响力的投资银行。

上周五,该集团策略师同样在一份报告中发出了警示:衡量标普500指数的检测指标出现异动,为本轮长牛中罕见的情况。

通过该行的标普熊市监测模型进行测算,未来12个月市场崩溃的风险现在已经接近60%,是自全球金融危机(当时达到了90%)以来的最高水平。

华尔街,忧心忡忡。

6、结语

如果美国经济出现问题,美股暴跌,是否会冲击全球市场?

这是大概率的事件,作为全球第一大经济体,打个喷喷,全球哆嗦一下,并不意外。

但投资者又该如何面对?何去何从?

其实,纵观历史,经济始终会越来越好,成为了普遍共识,这是规律。

尽管会伴随着衰落,可每一次的危机之后,所迎接的,都是更大的机会。

无论是宏观经济,还是股市的波动,涨涨跌跌是常态。大涨大跌,是机遇。

每一次的熊市之后,都将迎来牛市,股市创出新高。

目光长远,例如道琼斯指数,经历过07年次贷危机,演化为全球经济危机。最高振幅约119%,16个月的时间。

此后,迎来了十年长牛。

投资者的选择方向,首要考虑到的是估值问题。

低估值的市场,下跌时有限的。高估值的市场,早晚会刺穿泡沫。

前提是,控制好心态,别人贪婪的时刻,要保持恐惧。

别人恐惧的时刻,要敢于贪婪。

相比于标普500指数约26倍左右的估值情况,A股上证指数约13.4倍估值。明显位于历史低位,并且远低于标普指数约1倍。

回顾全球两大指数公司,MSCI指数与富时罗素指数,不断提升A股权重比例。

人往高处走,水往低处流。A股是这样的。

资金由人掌控,寻求的是收益。资金好比是水,自会流向低估值的市场中。

近一年,北向资金净流入2315亿,历史净流入7392亿。这些聪明的资金越流越多。

资金的长期走向,是一张明牌。

甭管真外资还是假外资,不光嘴上说,身体力行,也是这么干的。

这与股神不同,这么多年来始终嘴上“惦记A股”,引得众媒体纷纷猜测,实则股神的身体很诚实。

那或许是一种情怀,一种美国梦的寄托;也是一种能力圈的体现。

一边是道琼斯高高在上,一边是A股在3000点徘徊。

昨天的达沃斯论坛,李总表示:中国将提前一年取消金融领域外资股比限制。

开放是一种包容,接纳那些可爱的资金。

欢迎留言分享你的观点,大家一起切磋。