期权实战经典十招涵盖了十种不同行情下的期权实战交易策略,投资者只要根据自己对行情的判断来选择一种招式,选择一个期权合约进行交易,非常简单易懂。这十招就像一个期权策略筛选器,轻松地筛选出符合投资者要求的策略,做到一招致胜。

0 1

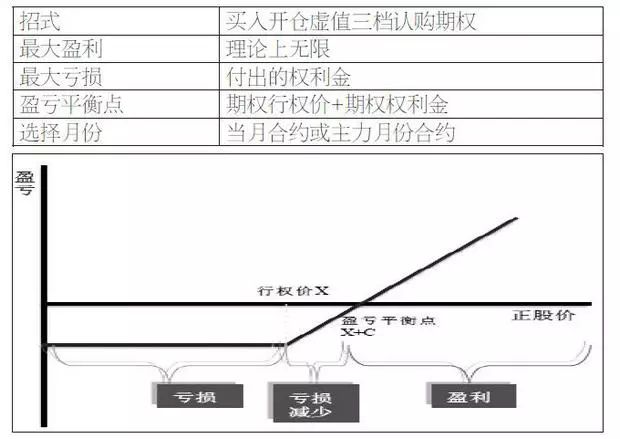

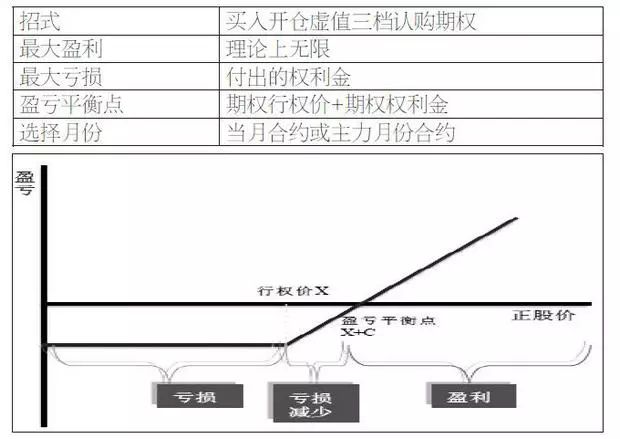

第一招暴力上涨:买开虚值三档认购期权

招式介绍

使用场景

预计标的价格将暴涨,出现一波又快又猛的上涨。

使用说明

买入开仓虚值三档认购期权合约,所付出的权利金比较少,成本低,杠杆更高,可以获得更高的收益,但是获利的概率比较低,必须要求标的的价格有大幅度的上涨。

实战用法

比如小旭在2018年9月17日买入开仓虚值三档认购期权购9月2600,预计上证50ETF将要暴涨。上证50ETF当天收盘价2.452元,上证50ETF购9月2600当天收盘价0.0020元,构建如下表:

盈亏效果见下表,可以看出,上证50ETF从2018年9月17日的收盘价2.452元,涨到到期日9月26日收盘价2.638元,大幅上涨7.58%,而买入开仓认购期权购9月2600盈利0.0313元,收益率为15.65倍,而买入开仓平值认购期权购9月2450收益率为4.02倍,差了11.63倍。(备注:本文所有收益率的计算都没有包括手续费)

我们再来看看期权合约到期时,买入开仓购9月2600盈亏情况假设:

招式弱点

标的价格小幅上涨或下跌都会造成亏损,并且波动率下降和时间的流逝都对该招式不利。

使用要领

1.买入开仓虚值三档认购期权合约基本上是不打算止损的,除非买入金额很大,否则不止损。

2.短期内如果出现暴涨行情,坚决平仓落袋,等待下一次机会。

3.一般在趋势行情启动前进场收益会很不错。

0 2

第二招波平大涨:买开虚值一档认购期权

招式介绍

使用场景

预计标的价格将出现大涨,波动率指数处于正常水平。

使用说明

买入开仓虚值一档认购期权合约,如果波动率指数处于正常水平,此时认购期权的权利金不会太贵,杠杆适中,获利的概率高一些,只要求标的的价格有比较大的上涨幅度就可以获利。

实战用法

比如小旭在2018年7月18日买入开仓虚值一档认购期权购7月2500,预计上证50ETF将要大涨。上证50ETF当天收盘价2.463元,上证50ETF购7月2500当天收盘价0.0159元,50ETF波动率指数当天收盘价21.85%,构建如下表:

盈亏效果见下表,可以看出,上证50ETF从2018年7月18日的收盘价2.463元,涨到到期日7月25日收盘价2.609元,大幅上涨5.93%,而买入开仓认购期权购7月2500盈利0.0941元,收益率为5.91倍。

我们再来看看期权合约到期时,买入开仓购7月2500盈亏情况假设:

招式弱点

标的价格小幅上涨或下跌都会造成亏损,并且波动率下降和时间的流逝都对该招式不利。

使用要领

1.买入开仓虚值一档认购期权合约的权利金还是比较高的,如果行情没有大涨,记得及时止损。

2.短期内如果出现大涨行情,坚决平仓落袋,等待下一次机会,或者把该合约平仓后再买入开仓相同张数、高二档行权价的认购期权购7月2600,前提是预计行情继续上涨。

3.一般在趋势行情启动前进场收益会很不错。

0 3

第三招波高大涨:买开实值三档认购期权

招式介绍

使用场景

预计标的价格将出现大涨,波动率指数处于较高水平。

使用说明

买入开仓实值三档认购期权合约,如果波动率指数处于较高水平,此时认购期权的时间价值都很高,而实值三档认购期权的时间价值相对少一些,标的上涨时能够赚到更多的内在价值,只损失不多的时间价值,获利比较容易,只要求标的的价格有一定幅度的上涨就可以获利。

实战用法

比如小旭在2018年7月6日买入开仓实值三档认购期权购7月2300,预计上证50ETF将要大涨,但是波动率指数处于较高水平。上证50ETF当天收盘价2.425元,上证50ETF购7月2300当天收盘价0.1445元,50ETF波动率指数当天收盘价25.74%,构建如上表。

盈亏效果见下表,可以看出,上证50ETF从2018年7月6日的收盘价2.425元,涨到7月19日收盘价2.474元,小幅上涨2.02%,买入开仓实值三档认购期权购7月2300盈利0.0298元,收益率为20.62%。而买入开仓虚值一档认购期权购7月2500却是亏损的,亏损0.0122元,亏损率为43.42%,因为波动率指数从7月6日的25.74%下跌到7月19日的20.72%,下跌幅度非常大,导致虽然判断对上涨的行情,但购7月2500合约没有盈利反而出现大幅亏损,就是亏在波动率上面。

我们再来看看期权合约到期时,买入开仓购7月2300盈亏情况假设:

招式弱点

标的价格横盘或下跌都会造成亏损,特别是大跌时亏损会比较大,而波动率下降和时间的流逝对该招式影响有限。

使用要领

1.买入开仓实值三档认购期权合约的权利金很高,如果行情出现下跌或大跌,必须及时止损,不然亏损会很大。

2.短期内如果出现大涨行情,坚决平仓落袋,等待下一次机会,或者把该合约平仓后再买入开仓相同张数、高四档行权价的认购期权购7月2500,前提是预计行情继续上涨。

3.买入开仓实值三档认购期权合约对波动率和时间价值的影响不是很敏感,可以扛得住横盘振荡行情,因为亏损比例不会很大。

0 4

第四招温和小涨:卖开平值认沽期权

招式介绍

使用场景

预计标的价格将出现温和小涨,波动率指数处于正常水平。

使用说明

卖出开仓平值认沽期权合约,能够赚取最多的时间价值,并且获利的概率高一些,只要求标的的价格横盘或上涨就可以获利,哪怕标的小幅下跌也能盈利,只是盈利少一些而已。

实战用法

比如小旭在2018年8月8日卖出开仓平值认沽期权沽8月2500,预计上证50ETF将要温和小涨。上证50ETF当天收盘价2.494元,上证50ETF沽8月2500当天收盘价0.0544元,构建如上表。

盈亏效果见下表,可以看出,上证50ETF从2018年8月8日的收盘价2.494元,涨到到期日8月22日收盘价2.499元,温和小涨0.20%,而卖出开仓平值认沽期权沽8月2500盈利0.0525元,收益率为13.1%,假设卖出开仓该合约的保证金为4000元/张。

我们再来看看期权合约到期时,卖出开仓沽8月2500盈亏情况假设:

招式弱点

标的价格大幅下跌会造成比较大的亏损,并且波动率上升对该招式不利。

使用要领

1.卖出开仓平值认沽期权合约,如果行情出现大跌,记得及时止损。

2.短期内如果出现大涨行情,坚决平仓落袋,再卖出开仓相同张数、高一档行权价的认沽期权沽8月2550,前提是预计行情继续温和上涨。

3.一般在波动率指数处于较高水平时进场更好,安全边际更高 。

4.卖出开仓平值认沽期权的胜率比较高,大涨、小涨、横盘、小跌都对该招式有利,只有大跌对该招式不利,所以胜率可以达到80%。

0 5

第五招不跌会涨:卖开虚值一档认沽期权

招式介绍

使用场景

预计标的价格不会下跌,但可能上涨。

使用说明

卖出开仓虚值一档认沽期权合约,赚取的时间价值虽然不是最多,但是获利的概率高很多,只要求标的的价格横盘或上涨就可以获得最大收益,还能容忍标的下跌一定幅度(大概2%幅度)也能获得最大收益。

实战用法

比如小旭在2018年8月23日卖出开仓虚值一档认沽期权沽9月2450,预计上证50ETF将不会下跌,但可能上涨。上证50ETF当天收盘价2.509元,上证50ETF沽9月2450当天收盘价0.0410元,构建如下表:

盈亏效果见下表,可以看出,上证50ETF从2018年8月23日的收盘价2.509元,涨到9月18日收盘价2.513元,小幅上涨0.16%,而卖出开仓虚值一档认沽期权沽9月2450盈利0.0314元,收益率为9.0%,假设卖出开仓该合约的保证金为3500元/张。

我们再来看看期权合约到期时,卖出开仓沽9月2450盈亏情况假设:

招式弱点

标的价格大幅下跌会造成比较大的亏损,并且波动率上升对该招式不利。

使用要领

1.卖出开仓虚值一档认沽期权合约,如果行情出现大跌,记得及时止损。

2.短期内如果出现大涨行情,坚决平仓落袋,再卖出开仓相同张数、高一档行权价的认沽期权沽9月2500,前提是预计行情继续上涨。

3.一般在波动率指数处于较高水平时进场更好,安全边际更高 。

4.卖出开仓虚值一档认沽期权的胜率比较高,大涨、小涨、横盘、小跌都对该招式有利,只有大跌对该招式不利,所以胜率可以达到80%。

强调在高隐含波动率的情况下选择权利仓,尽量降低波动率因素产生的亏损。

0 6

第六招不涨会跌:卖开虚值一档认购期权

使用场景

预计标的价格不会上涨,但可能下跌。

使用说明

卖出开仓虚值一档认购期权合约,赚取的时间价值虽然不是最多,但获利的概率高很多,只要求标的价格横盘或下跌就可以获得最大收益,还能容忍标的上涨一定幅度(大概2%的幅度)且能获得最大收益。

实战用法

比如小旭在2018年8月1日卖出开仓虚值一档认购期权购8月2600,预计上证50ETF将不会上涨,但可能下跌。上证50ETF当天收盘价在2.537元,上证50ETF购8月2600当天收盘价在0.0338元,构建如下表:

盈亏效果见下表,可以看出,上证50ETF从2018年8月1日的收盘价2.537元跌到8月22日的收盘价2.499元,跌幅为1.5%,而卖出开仓虚值一档认购期权购8月2600盈利0.0337元,收益率为9.6%。

招式弱点

标的价格大幅上涨会造成比较大的亏损,并且波动率上升对该招式不利。

使用要领

第一,卖出开仓虚值一档认购期权合约,如果行情出现大涨,那么记得及时止损。第二,短期内如果出现大跌行情,那么坚决平仓落袋,再卖出开仓相同张数、低一档行权价的认购期权购8月2550,前提是预计行情继续下跌。第三,一般在波动率指数处于较高水平时进场更好,安全边际更高 。第四,卖出开仓虚值一档认购期权的胜率较高,大跌、小跌、横盘、小涨都对该招式有利,只有大涨对该招式不利,所以胜率可以达到80%。

0 7

第七招温和小跌:卖开平值认购期权

使用场景

预计标的价格将出现温和小跌,波动率指数处于正常水平。

使用说明

卖出开仓平值认购期权合约,能够赚取最多的时间价值,并且获利的概率高一些,只要求标的价格横盘或下跌就可以获利,哪怕标的小幅上涨也能盈利,只是盈利少一些而已。

实战用法

比如小旭在2018年8月1日卖出开仓平值认购期权购8月2550,预计上证50ETF将温和下跌。上证50ETF当天收盘价在2.537元,上证50ETF购8月2550当天收盘价在0.0538元,构建如下表:

盈亏效果见下表,可以看出,上证50ETF从2018年8月1日的收盘价2.537元跌到8月22日的收盘价2.499元,温和小跌1.5%,而卖出开仓平值认购期权购8月2550盈利0.0537元,收益率为13.4%。

我们再来看看期权合约到期时,卖出开仓购8月2550盈亏情况假设:

招式弱点

标的价格大幅上涨会造成较大的亏损,并且波动率上升对该招式不利。

使用要领

第一,卖出开仓平值认购期权合约,如果行情出现大涨,那么记得及时止损。第二,短期内如果出现大跌行情,那么坚决平仓落袋,再卖出开仓相同张数、低一档行权价的认购期权购8月2500,前提是预计行情继续下跌。第三,一般在波动率指数处于较高水平时进场更好,安全边际更高 。第四,卖出开仓平值认购期权的胜率比较高,大跌、小跌、横盘、小涨都对该招式有利,只有大涨对该招式不利,所以胜率可以达到80%。

0 8

第八招波高大跌:买开实值三档认沽期权

使用场景

预计标的价格将出现大跌,波动率指数处于较高水平。

使用说明

买入开仓实值三档认沽期权合约,如果波动率指数处于较高水平,那么此时认沽期权的时间价值都很高,而实值三档认沽期权的时间价值相对少一些,标的下跌时能够赚到更多的内在价值,只损失不多的时间价值,获利比较容易,只要求标的的价格有一定幅度的下跌就可以。

实战用法

比如小旭在2018年4月12日买入开仓实值三档认沽期权沽4月2900,预计上证50ETF将要大跌,但是波动率指数处于较高水平。上证50ETF当天收盘价在2.742元,上证50ETF沽4月2900当天的收盘价在0.1618元,50ETF波动率指数当天的收盘价在23.69%,构建如下表:

盈亏效果见下表,可以看出,上证50ETF从2018年4月12日的收盘价2.742元跌到4月23日的收盘价2.658元,大幅下跌3.06%,买入开仓实值三档认沽期权沽4月2900盈利0.0821元,收益率为50.74%。买入开仓虚值一档认沽期权沽4月2700收益率也有59.15%,但一张只盈利了0.0194元,而沽4月2900一张盈利了0.0821元,盈利绝对值高很多。波动率指数从4月12日的23.69%下跌至4月23日的22.51%,下跌幅度较大,导致虚值一档认沽期权沽4月2700的盈利大幅减少,就是亏在波动率上面。

我们再来看看期权合约到期时,买入开仓沽4月2900盈亏情况假设:

招式弱点

标的价格横盘或上涨都会造成亏损,特别是大涨时亏损会较大,而波动率下降和时间的流逝对该招式影响有限。

使用要领

第一,买入开仓实值三档认沽期权合约的权利金很高,如果行情出现上涨或大涨,那么必须及时止损,不然亏损会很大。第二,短期内如果出现大跌行情,那么坚决平仓落袋,等待下一次机会,或者把该合约平仓后再买入开仓相同张数、低四档行权价的认沽期权沽4月2700,前提是预计行情继续下跌。第三,买入开仓实值三档认沽期权合约对波动率和时间价值的影响不是很敏感,可以扛得住横盘振荡行情,因为亏损比例不会很大。

0 9

第九招波平大跌:买开虚值一档认沽期权

使用场景

预计标的价格将出现大跌,波动率指数处于正常水平。

使用说明

买入开仓虚值一档认沽期权合约,如果波动率指数处于正常水平,那么此时认沽期权的权利金不会太贵,杠杆适中,获利的概率高一些,只要求标的的价格有较大幅度的下跌就可以。

实战用法

比如小旭在2018年6月13日买入开仓虚值一档认沽期权沽6月2600,预计上证50ETF将大跌。上证50ETF当天的收盘价在2.672元,上证50ETF沽6月2600当天的收盘价在0.0162元,50ETF波动率指数当天的收盘价在19.25%,构建如下表:

盈亏效果见下表,可以看出,上证50ETF从2018年6月13日的收盘价2.672元跌至到期日6月27日的收盘价2.465元,大幅下跌7.75%,而买入开仓认沽期权沽6月2600盈利0.1258元,收益率为7.76倍。

我们再来看看期权合约到期时,买入开仓沽6月2600盈亏情况假设:

招式弱点

标的价格小幅下跌或上涨都会造成亏损,并且波动率下降和时间的流逝都对该招式不利。

使用要领

第一,买入开仓虚值一档认沽期权合约的权利金还是比较高的,如果行情没有大跌,那么记得及时止损。第二,短期内如果出现大跌行情,那么坚决平仓落袋,等待下一次机会,或者把该合约平仓后再买入开仓相同张数、低二档行权价的认沽期权沽6月2500,前提是预计行情继续下跌。第三,一般在趋势行情启动前进场收益会很不错 。

0 10

第十招暴力下跌:买开虚值三档认沽期权

使用场景

预计标的价格将要大幅下跌,出现一波又快又猛的下跌行情。

使用说明

买入开仓虚值三档认沽期权合约,所付出的权利金较少,成本低,杠杆更高,可以获得更高的收益,但是获利的概率比较低,必须要求标的的价格有大幅度的下跌。

实战用法

比如小旭在2018年6月15日买入开仓虚值三档认沽期权沽6月2550,预计上证50ETF将大幅下跌。上证50ETF当天的收盘价在2.678元,上证50ETF沽6月2550当天的收盘价在0.0069元,构建如下表:

盈亏效果见下表,可以看出,上证50ETF从2018年6月15日的收盘价2.678元跌至到期日6月27日的收盘价2.465元,大幅下跌7.95%,买入开仓认沽期权沽6月2550盈利0.0821元,收益率为11.89倍,而买入开仓平值认沽期权沽6月2700收益率为3.97倍,差了7.92倍。

我们再来看看期权合约到期时,买入开仓沽6月2550盈亏情况假设:

招式弱点

标的价格小幅下跌或上涨都会造成亏损,并且波动率下降和时间的流逝都对该招式不利。

使用要领

第一,买入开仓虚值三档认沽期权合约基本上不打算止损的,除非买入金额很大,否则不止损。第二,短期内如果出现大幅下跌行情,那么坚决平仓落袋,等待下一次机会。第三,一般在趋势行情启动前进场收益会很不错 。

期权实战之“降龙十八掌”

1

第一式 潜龙勿用

招式出处:潜龙勿用出自《易经》第一卦乾卦的象辞“初九:潜龙,勿用”。隐喻事物在发展之初,虽然势头较好,但比较弱小,所以应该小心谨慎,不可轻举妄动。

期权被誉为“衍生品皇冠上的明珠”,比股票、期货等投资工具门槛更高,学习难度更大。作为一名期权学习者,切忌在初学不久就迫不及待进行大仓位的实盘交易。正确的做法是静下心来,循序渐进,首先了解期权交易的规则,其次学习期权交易的基础知识,同时掌握期权软件的使用方法,再次通过模拟盘锻炼期权的下单交易实践。经过这几步之后,再进行小仓位的实盘交易,进入实战阶段。与此同时,学习者要清空思维,去除杂念,把期权的习性和股票、期货的习性琢磨透,再把交易股票、期货的一些好方法融会贯通到交易期权中去,比如股票的技术分析方法,同样可以用在分析期权的标的物上;比如期货的止损方法,在期权上更加需要;比如趋势分析方法,用在期权上可事半功倍。

招式要领:循序渐进。

2

第二式 时乘六龙

招式出处:时乘六龙出自《易经·乾卦》,辞曰:“六位时成,时乘六龙以御天。”“时”为因时,“乘”为驾,引义为运用;“御”为驾御。隐喻要凭因不同的时机分别运用飞、潜等六龙以驾御天道。

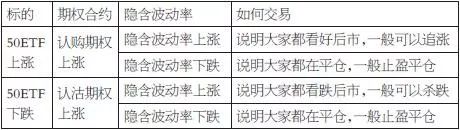

上天尚且要循“时”而行,交易者更要“审时度势”,做到顺势而为。在期权实战中,隐含波动率是一个很有参考价值的指标,可以借这个“势”顺势而为,当认购期权上涨,隐含波动率也上涨,说明大家都看好后市,一般可以顺势做多;当认沽期权上涨,隐含波动率也上涨,说明大家都看空后市,一般可以顺势做空,具体请看下表:

招式要领:顺势而为。

3

第三式 或跃在渊

招式出处:或跃在渊出自《易经·乾卦》九四,辞曰:“或跃在渊,无咎。”意思是指龙有时跃上天空,有时停留在深渊,根据形势的需要而进退就不会有错误。

交易者应该认识到,市场在大部分时间都是处于横盘振荡状态,大涨大跌不是市场的常态,这就要求期权交易者在大部分时间里要像龙一样,知道进退,能攻善守,把握市场的运行节奏。简而言之,当期权价格在低位时接货,当期权价格在高位时抛掉,类似低吸高抛。上证50ETF期权有一个中国波指(代码000188),它是反映整个市场的隐含波动率的指标,当中国波指在相对低位时(历史最低是7.95%)做多波动率,在低位建仓买入跨式期权策略;当中国波指在相对高位时(历史最高是69.83%)做空波动率,在高位建仓卖出跨式期权策略,结合中国波指低吸高抛。

招式要领:低吸高抛。

4

第四式 密云不雨

招式出处:密云不雨出自《易经·小畜卦·小畜》,辞曰:“密云不雨,时或有风。”雨云很多但不下雨,那是由于在等待着刮风。密云不雨是力量的积累,时机(风)一到便厚积薄发,果断出击。

作为一名聪明的期权交易者,要学会“密云不雨”,没有趋势或者没有确定性行情时坚决不出拳,积蓄力量,当技术面、消息面等形成共振,出现趋势行情(风)时,给它一记重拳,如果乱出拳,除了亏手续费还会被时间价值击垮,慢慢地期权金就亏完了。

招式要领:蓄势出击。

5

第五式 震惊百里

招式出处:震惊百里出自《易经·震卦·震》,震就是雷,辞曰:“震惊百里,不丧匕鬯(鬯:一种酒)。” 本来是说一个人虽然被吓了一跳但连酒也没洒掉。只从名字来理解的话就是说雷电具有莫大的威力。

期权这一武器的最大的威力(当然也是风险)就是权利仓的高杠杆,期权的杠杆倍数正常在20倍左右,如果使用虚值合约,则杠杆可加至50倍甚至更高。对于部分能判断“何时见何价”的投资高手来说,善于使用权利仓进行交易,以小博大,当市场走出趋势行情时,就用权利仓出击,大涨行情买入认购期权,大跌行情买入认沽期权,这样一波趋势行情走下来,能有几倍乃至几十倍的收益,可以大获全胜,投资业绩“震惊百里”。但这招不能时时用,要看准时机再出击,没有机会就不出击。

招式要领:乘胜追击。

6

第六式 羝羊触蕃

招式出处:羝羊触蕃出自《易经·大壮卦》,辞曰:“羝羊触藩,赢其角。”《象》曰:“羝羊触藩,不能退,不能邃。”意思是公羊的角缠在篱笆上,比喻进退两难。

图为卖出跨式期权策略盈亏

市场在大跌后的修复期和一段上涨后的横盘期,往往难上难下,长时间处于区间振荡状态。无论是股票,还是期货,对于这种“羝羊触蕃”式的小幅振荡行情都没有好的办法,只能期待变盘。但期权作为一种“三维”交易工具,有一种策略可以适用这种振荡行情,这种策略就是卖出跨式期权策略。投资者同时卖出相同执行价的平值认购期权与平值认沽期权,获得两份权利金收益。

当然,投资者运用此策略时,裸卖出两份期权,并没有现货头寸作保护,所以风险比较大,一定要做好风险管理,防止行情大幅波动造成的大幅亏损。

招式要领:审时度势。

7

第七式 履霜冰至

招式出处:履霜冰至出自《易经·坤卦》初六,辞曰:“履霜,坚冰至。”踩到了霜,那么离大冰雪就不远了。此卦讲的是冰冻三尺,非一日之寒,做事要有循序渐进之心。

很多期权投资者对收益预期过高,期待一夜暴富,认为高杠杆一定要对应高收益。其实,期权和其他金融衍生品一样,都是投资者互相博弈的零和游戏,那些抱着一夜暴富思想进入投资市场参与交易的人,因为不注重风险控制和资金管理,绝大部分最终带着悔恨离开了市场。期权交易者首先要降低盈利预期,做好资金管理,例如作为期权买方,不要一次投入全部资金,而应分批建仓,把资金分成5份或10份,每次建仓1份,只要有一波比较大的趋势行情,收益就有几倍或十几倍,完全可以覆盖前面几次的亏损。我们来看看上证50ETF期权3月份到8月份的收益情况,每次选择在行权日前一天建仓下个月的平值期权合约。

由上表可以看出,3月份的一份资金全部亏损,但4月份盈利1.63倍,足够覆盖3月份的亏损,而5月份盈利6.13倍。可见,即使作为胜率不高的买方,如果做好资金管理,步步为营,也能长期获利。

招式要领:分批建仓。

8

第八式 神龙摆尾

招式出处:神龙摆尾本名履虎尾,履即踏。《易经·履卦》六三,辞曰:“眇能视,跛能履,履护尾,咥人,凶。”意思是说,人瞎了一只眼睛还能看见东西,瘸了一条腿还能走路,但是如果不小心踏上了老虎的尾巴,就会被它吃掉。

期权在最后行权日当天的“末日行情”无疑猛于虎,在到期日当天,如果碰上标的物有大波动,当月的平值期权合约波动会很大。如果抓住机会,做对方向,一天就能盈利几十倍,但如果不幸做反方向,那将损失惨重,可能当天就会亏完所有资金。比如2016年7月27日到期日当天沽7月2200,该合约由上一交易日的收盘价6元暴涨至盘中最高229元,涨幅达37倍,但是尾盘跌了83.33%,一念天堂,一念地狱。

招式要领:火中取栗。

9

第九式 损则有孚

招式出处:损则有孚出自《易经·损卦·损》,辞曰:“损,有孚,元吉。”损就是不利,损失,孚就是信用。本句是说虽然遭受了损失,但如果坚守信用,依然是吉利的。

为什么遭受了损失还是吉利的呢?我们不得不佩服古人的智慧。投资者遇到行情向持仓不利的方向变化是常有的事,这时专业投资者和业余投资者的反应就高下立判。专业投资者不管行情如何变化,都会坚守交易纪律,该调仓调仓,该止损止损,果断坚决;业余投资者往往惊慌失措,或者抱有幻想,死扛到底,或者错误加仓,逆势抄底,最终落得大亏。期权交易中,一旦触及止损点,一定要马上坚决平仓,不要寄希望标的会反向回来,以为还有翻盘机会,否则很可能面临更大的亏损,也不要顾虑之前的投入而不愿意承担亏损,这些已是沉没成本,不应成为决策的绊脚石,果断止损后等待下一次交易机会。投资者应牢记收益是风险控制后的自然产物,细细品味“损则有孚”这句话中的传统智慧。

招式要领:坚决止损。

10

第十式 见龙在田

招式出处:见龙在田出自《易经·乾卦》,辞曰:“见龙在田,利见大人。”也可译成:真龙在田间,有利于见到道德品质高尚的人。千里马遇不到伯乐,“策之不以其道,食之不能尽其材”,也只能与凡马并肩。这一卦是说,要向具有龙德的人学习真本事。

期权是现代金融产品中“维度”最高且风险特征最难以把握的金融衍生品。对于期权学习者来说,仅仅通过书本自学是远远不够的,还需要谦虚谨慎,多向期权实战交易的“大人”学习。好在互联网时代为学习提供了诸多便利,期权学习者可以关注一些期权的专业网站,如各大交易所网站的期权专栏等,还可以关注期权实战方面的公众号,如各大证券公司和期货公司的期权公众号等。

招式要领:博采众长。

11

第十一式 龙战于野

招式出处:龙战于野出自《易经·坤卦》,辞曰:“龙战于野,其血玄黄。”野在这里意指平地,玄指黑色,玄黄分别指天、地之色。其血玄黄是说血改变了应有的颜色。天地为最大的阴阳,其血玄黄,是指阴阳交战流出了血,说明此爻是凶爻。意思是说在矛盾双方力量悬殊很大时,较弱的一方被逼与较强的交战,就是以己之短,攻敌之长,身处逆境。

作为期权交易者,将不可避免地出现身处逆境的情况,这时候只能止损出场。而如果身处有利的位置,该如何做呢?这时候就要见招拆招,比如上涨要出什么招应对,下跌要出什么招应对,横盘要出什么招应对。

以判断上涨买入开仓认购期权为例,行情如果上涨了,当上涨到一定价位后,可能出现继续上涨、横盘或者下跌,这时就要见招拆招,继续上涨用“加油”的招式,横盘用“换挡”的招式,下跌用“刹车”的招式,具体招式见下表:

上涨后如果盈利,想止盈但还想再赌行情继续涨,可以平仓认购期权,用盈利部分买入高一档行权价的认购期权,这样可以保证本金没有损失后继续参与交易,这就是“加油”;觉得涨不动了,可以平仓认购期权,卖出开仓相同行权价的认沽期权,这就是“换挡”;觉得后面要小跌,可以卖出开仓高一档行权价的认购期权,这就是“刹车”。

招式要领:见招拆招。

12

第十二式 利涉大川

招式出处:利涉大川出自《易经·益卦》,辞曰:“利有攸往,利涉大川。”意思是利于前去行事,利于涉过大江大河。

在期权交易中,如何顺利地通过盈利的大河,而且是高胜率的方法,答案就是用期权的卖方策略。市场行情可分为三种:上涨、横盘、下跌,作为期权卖方的胜率是2/3,比如卖出认沽期权,是看不跌,只要是横盘或者上涨都能盈利,只是下跌会亏钱,但这个策略是大概率赚小钱的,其最大弱点是怕大涨大跌,因为这样会亏大钱,所以必须防止小概率亏大钱,做好风险管理,及时止损或者补多顺势的权利仓,形成价差策略。

招式要领:稳操胜券。

13

第十三式 否极泰来

招式出处:否极泰来出自《易经·杂卦传》,辞曰:“否泰,反其类也。”在《易经》看来,阳刚往而将尽,阴柔来而将至高亢之时,势必峰回路转,阳刚遂复返而渐来,阴柔则衰而渐往,周而复始。

金融市场有一个叫均值回归的定律,价格偏离均值太远就会回归,价格长期距离均值太近也会偏离。期权的标的波动率均值回归现象尤为明显。在期权交易过程中,要牢记及时止盈,守住成果,可以选择分批平仓保住盈利的做法,比如在盈利50%时平仓三分之一,盈利100%或200%时再平仓三分之一,当价格涨到高点后回落之时就全部平仓,等待价格回落到价值附近时再考虑重新建仓。在这个止盈过程中,可以在收回本金的同时,实现一部分账面盈利,最终全身而退。

招式要领:分批止盈。

14

第十四式 飞龙在天

招式出处:飞龙在天出自《易经·乾卦》第五爻的爻辞,辞曰:“九五,飞龙在天,利见大人。”意思是说,(像)飞龙(一样)飞在高高的天上,更易于见(接触、瞻仰)到德高望重的人。

期权盈利途径多种多样,可以站得更高,运用更多的途径来盈利。期权可以通过方向性交易策略,可以通过波动率交易策略,也可以通过时间交易策略,还可以通过无风险套利策略来盈利。如果判断方向很内行,就选择方向性交易策略;如果做方向性交易老是亏钱,就选择通过波动率交易策略,当波动率低时做多波动率,当波动率高时做空波动率;如果想赚稳健一点的钱,就选择通过时间交易策略,用日历价差期权策略来盈利。擅用期权交易策略,更易到达盈利的彼岸。

招式要领:高屋建瓴。

15

第十五式 突如其来

招式出处:“突如其来”出自《易经·离卦》,辞曰:“九四,突如其来如,焚如,死如,弃如。” 意即突然间发出万道光芒,犹如燃烧的烈火,但顷刻之间又烟消云散,不复存在,落得个被抛弃的下场 。突如其来在汉语中是事情出乎意料地发生、出现的意思。

在股票、期货市场中,投资者最怕这种突如其来的事情,尽量规避“黑天鹅”事件,但是在期权市场中,恰恰有一种策略可以适用这种突发事件,前提是大概知道它要发生的时间,比如各国大选、英国脱欧,或重要报告公布等。因此投资者可以使用买入跨式期权策略,同时买入相同月份相同行权价的认购和认沽期权,最好保持买入金额一样,最好在事件发生前1—2天建仓,等到事件发生当天及时平仓。还有一种特殊的情况,即事件公布前一天,波动率已经涨很多,此时可以平仓,因为大家提前做出判断,达到了策略的目的。有了买入跨式期权策略,投资者再也不用怕“黑天鹅”事件。

招式要领:未雨绸缪。

16

第十六式 群龙无首

招式出处:“群龙无首”出自《易经·乾卦》,辞曰:“用九,见群龙无首,吉。”群龙无首往往被视为贬义词,比喻没有领头的,无从统一行动,但《易经》却说“群龙无首,吉”。

对于交易者来说,群龙无首强调的是在做行情判断时,不要心中预先有所偏执。《股票作手回忆录》中提出“价格沿阻力最小的路线运动”,华尔街也有句名言:“最好的交易员是没有态度的交易员。”期权交易者应该做的事就是不带先见地观察价格运行方向,做买方就要如庖丁解牛般随曲就伸,顺应趋势,选择最有可能达到的行权价和合约进行交易;做卖方则要选择市场阻力或支撑力最大的合约进行卖出。一旦位置被攻克,切不可与市场赌气,死抗硬碰,要及时止损。

招式要领:勿固勿我。

17

第十七式 鸿渐于陆

招式出处:鸿渐于陆出自《易经·渐卦》第六爻,辞曰:“上九:鸿渐于陆,其羽可用为仪,吉。”鸿指鸿雁,鸿雁飞得再高也要降落到陆地休息,意即办事要有耐心,要循序渐进,适当学会休息。

期权交易是一种投资智慧加一定运气的脑力游戏,不是单纯靠勤奋和交易频率就能取得回报。不少投资者都有过度交易倾向,一天不做单手就发痒,一天无持仓心里就空落落的。整天在市场上买进卖出,弄得身心疲惫,账面出现亏损。其实,真正大的趋势交易机会,每年也就出现那么几次,只有冷静观察,潜心研究,才能捕捉到机会。此外,交易如果不顺利,就要停下来休息,调整心态,总结经验。学会休息也是期权交易的制胜之道。

招式要点:休养生息。

18

第十八式 亢龙有悔

招式出处:亢龙有悔出自《易经·乾卦》,辞曰:“上九,亢龙有悔。”意即龙飞到过高的地方,必将会后悔。比喻居高位的人要戒骄,否则会因为失败而后悔,也形容倨傲者不免招祸。

亢龙有悔阶段是飞龙在天阶段发展到一定程度的必然产物,经过飞龙在天的快速盈利阶段以后,投资者会变得非常亢奋,极为乐观,不愿意抛出手中的筹码,甚至继续加仓,想让利润继续扩大。然而,物极则必反,高处不胜寒,极为亢奋时风险也已经临近。市场群情激昂时,也往往意味着顶部的来临。亢龙有悔这一阶段的主要任务不再是持仓和建仓,而是择机逢高减仓。巴菲特的“别人贪婪时我恐惧,别人恐惧时我贪婪”,此之谓也。金融市场变幻莫测,风险和机遇相伴,投资者只有常怀敬畏之心,严控风险,谨慎前行,才能长久立足和发展。

招式要领:敬畏市场。