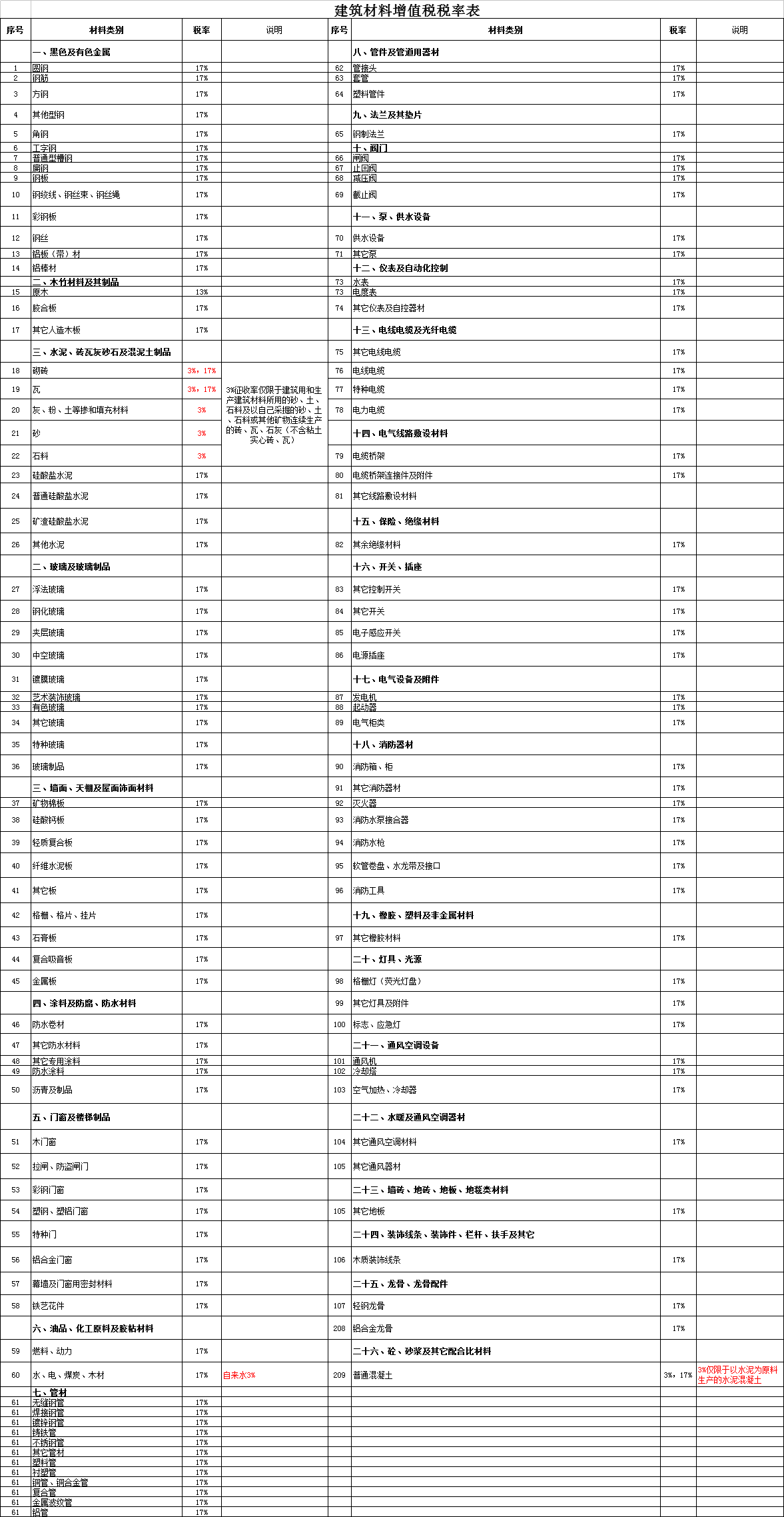

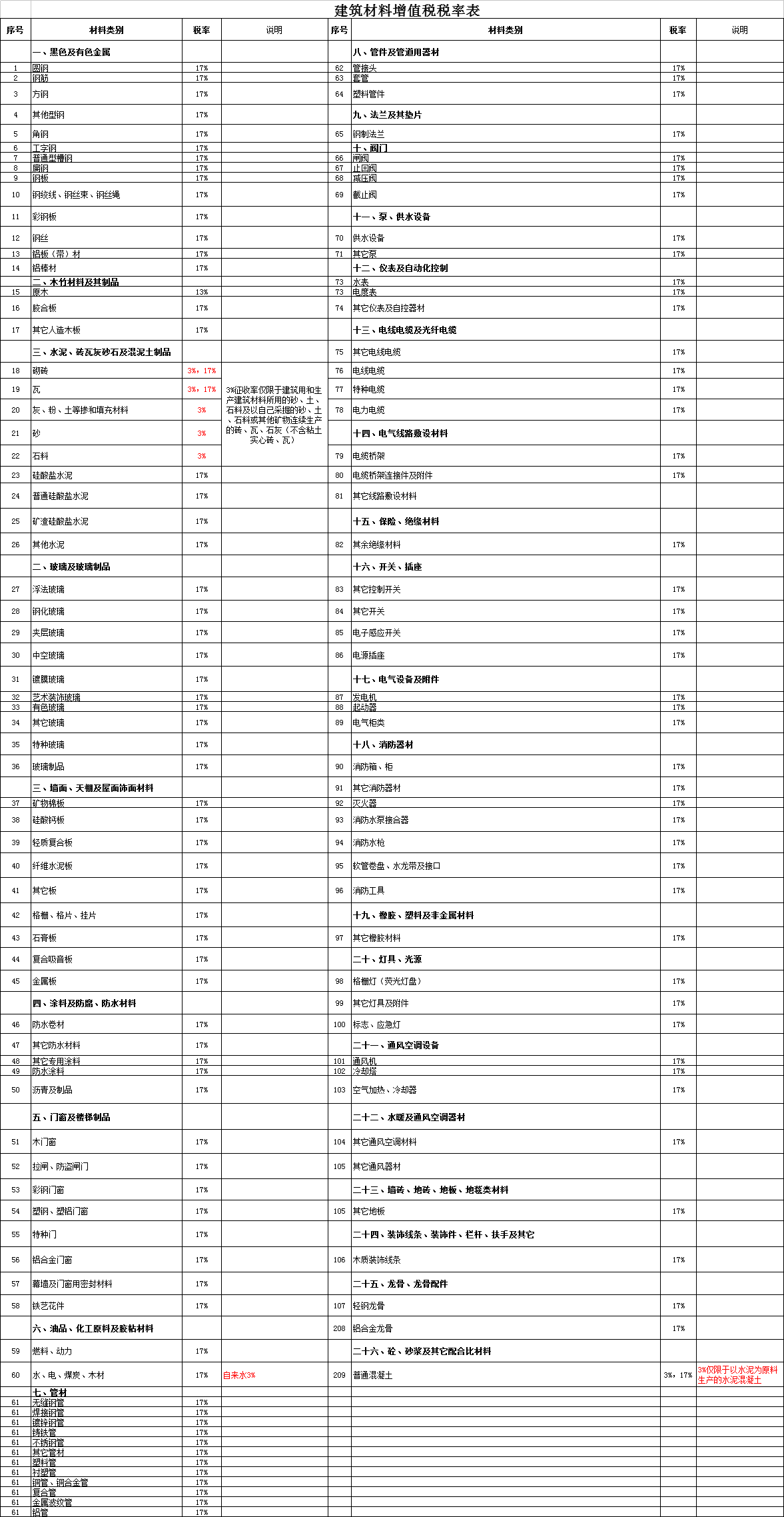

建筑材料增值税税率表

附赠建筑施工企业税务筹划手段

税点点认为,建筑施工企业由于其行业特点,各个项目分散在全国各地,各个省份对许多小税种的要求和规定都不一样,具体的税收优惠政策也存在差异,这要求企业必须因地制宜,不同地区采用不同的方法方式,可以从以下2个方面来进行税务筹划。

(一)研究开发费用加计扣除

国家税务总局出台的《企业研究开发费用税前扣除管理办法》,规定企业为开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,按照研究开发费用的50%加计扣除;形成无形资产的,按照无形资产成本的150%摊销。建筑施工企业在施工过程中创造了很多新工艺、新技术,在开发这些工艺技术的过程中形成的人工费、材料费、劳务费等各项成本,企业应完整、全面的收集整理并装订档案,应充分利用研究开发费用加计扣除政策来加计扣除或者多摊销,以此增加成本,降低企业税负。但研究开发费用加计扣除必须注重资料备案,研究开发费用形成的各项资料必须完整收集,在项目确认并经当地政府科技部门或经信委进行审核确认后,报主管税务机关审核备案。注意加计扣除政策只能在发生当年享受,年度汇算清缴后,不能在以后年度补充扣除加计部分。

(二)固定资产折旧方法

固定资产管理是企业经营活动的重要部分,固定资产折旧又是成本、费用的重要组成部分。建筑施工企业自身设备较多,固定资产金额较大,可以通过延长折旧年限或者缩短折旧年限而产生的时间差进行节税,比较成熟的企业可以采用加速折旧的方法,可以加快投资的回收速度,有利于前期的折旧成本获得更多的税收利益,有能力扩大生产,加快设备更新。从资金的时间价值考虑,企业不同的折旧方法带来的税收收益也不同,在不违背税法的前提下,企业应该选择能带来最大税收抵税现值的折旧方法来计提固定资产折旧。