导语:为什么对家电龙头要逐渐乐观起来?

01快被遗忘的昔日热点

网红总 裁董明珠最近又出来占头条了,先是说格力电器(SZ:000651)在 2月“基本上没有销售”,而往年同期的销售额200亿左右;同时还说要开发做医疗设备。继开发手机、新能源汽车、芯片后,董小姐这次希望跨界医疗,这比股民们对热点的把握准确前瞻多了。

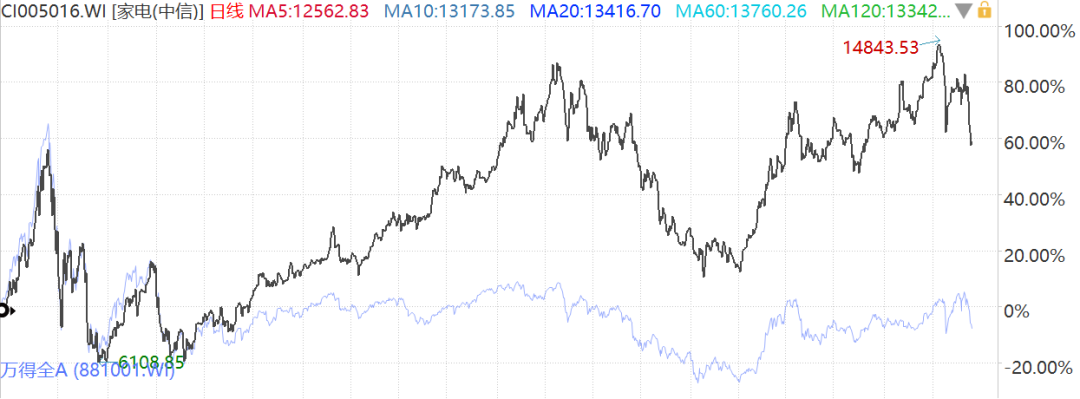

要不是董明珠出来做直播,市场的确是快忘了2016-2019年非常强势的家电板块了(跑赢万得全A指数近100%)。

其实从量化指标和逻辑推演,现金流强劲的家电板块,尤其是其中的龙头公司,随着市场的大跌,已经进入了价值区间,关注的朋友在吃瓜调侃之余,可能要开始思考买点何时出现了。

02 数据观察

(1)龙头公司再次上演了强者恒强的表演

以空调这个家电行业的大单品为例,受到国内经济下滑、地产后周期、行业扰局者奥克斯等因素的影响,2018年三季度开始国内空调行业正式进入了下行周期,产销量增速一路下行,渠道库存一路上行。以重渠道的格力电器为例,在2019年,其空调平均库存在5-6个月的历史高位。

但这只是故事的一面,故事的另一面是从2019年年中随着格力加入美的集团的降价战队,行业龙头再次开始教小弟做人。此前线上渠道份额高达35%的奥克斯,短短半年内,线上份额腰斩到20%以内。如果算上2020年的前2个月,那龙头其实仍然要表现的远远好于其他品牌的,再一次证明了,空调的双寡头局面牢不可破。

纵观A股这么多细分行业,供给端格局如此稳定,产品的现金流如此好的,是十分罕见的,因此不要轻易的唱空家电行业,尤其是空调这个赛道。论述至此,只想强调的是,行业还是这么个行业,格局还是这么个格局,一切都没变,变了的只是人心。

(2)为什么要这个时点开始乐观起来?

首先,仍然要从行业的基本面出发,随着去年龙头品牌在行业低点降价去库存,这个趋势可能一直要持续到今年6月份,行业的下行阶段已经正式接近尾声。由于空调的夏季销量,占到全年需求的近60%,其实因疫情错过“阳春”,不是太大的影响,更重要的是盯紧“盛夏”。

随着夏天的到来,空调步入旺季,而且根据行业发展规律,也基本大概率告别下行周期。尤其是,今年7月份,空调将实施新的能效标准,价格战估计将会借机消弭。所以从基本面的角度基本可以判定,最坏的时候正在过去。

其次,从估值来看,随着近期市场大跌,家电板块的估值已经正式跌破历史均值的20倍市盈率到达17倍左右,当然离历史极端值还有10%-20%的距离。

由于现在海外市场每天上窜下跳,我们很难预测日度和周度的股价变化,但是可能受到外围市场影响导致极端值的出现,将提供极好的上车机会,因此需要紧密跟踪,毕竟我们离历史极端值只有咫尺之遥。

(3)那为什么是家电?

近期市场大跌可谓泥沙俱下,很多板块的估值大幅缩水,那为什么要单独点出家电?首先说家电的估值是率先触及价值区间的板块之一,作为对比的比如白酒,仍然离历史均值还有10%的空间,更不用说历史极值了。

另一个重要的原因是安全性。我们可以考察的数据是股息收益率,家电由于舍得分红,板块的分红率常年维持30%以上,再得益于一直不高的估值,板块的股息收益率在2%-3%之间。

再次以格力电器为例,其2019和2020年的股息收益率甚至会高达5%-6%,考虑到年报季到来(格力电器、美的集团、海尔智家三大巨头的年报披露日期均在4月月末),市场必定会关注高送转话题,尤其是在海外市场风声鹤唳的情况下,高股息成为重要的选股因子。

(4)短期,外资卖出值得关注

作为外资偏爱板块,不得不说外资最近的流出。随着海外市场动荡,3月11日以来外资日均净流出达到100亿元,引发市场高度关注,也引起诸多白马股的下跌,比如贵州茅台。

根据中金公司最新测算,本轮沪深港通北向净流出的累计规模可能会达到800-1000亿元左右,沪深港通北向资金目前从高点累计已经净流出750亿元左右,可能在逐步接近尾声。当然,这个直接观察每日的下图数据即可,如果出现趋势性缩窄,则外资抽离的风险警报解除。

03 逻辑演绎和执行思路

讨论完基本面和估值,再来谈谈最为玄学的操作层面。个人认为家电在接下来的时间内,可能有两个阶段的演绎:

(1)相对收益阶段;(2)绝对收益阶段。

近期家电应该会走出相对收益阶段,因为家电行业出雷的概率低,估值进入价值区间,股息收益率高,板块龙头公司体量大,同时流动性好(是的,流动性正在成为一个越来越重要的短期选股考虑因素)。

随着对科技板块追捧的退烧,家电行业成为资金换仓首选之一。之所以称为相对收益阶段,是因为近期市场波动太大,海外的疫情、油价等等因素又十分难以预测,仍然是偏熊市的操作思路。

当进入夏天后,家电行业,尤其是空调行业,可能走出绝对收益行情,特别是如果近期行业的估值要是能摸到极端值,那这个概率就更高。

这个时候,我们只需要等待利好的刺激,就能看到绝对收益的出现。利好的因素可能包括,行业价格战停歇、政策为了刺激消费给予家电购置补贴等等。我们无法前瞻性知道利好是什么,但可以肯定的是,利好和利空的对决力量届时将反转。

落到具体标的上来,优先选择仍然是龙头企业,现金流充沛和分红高提供了最大的安全垫。

其次,要选海外收入占比小的公司,中国早已成为全球家电制造中心,以空调为例,中国家庭用空调占全球产能达到8成左右,但是近期海外疫情愈发不确定,因此要优选内销占比高的企业。

最后一点是外资持股,由于部分外资遭遇流动性危机,近期外资持股高的股票反而短期跌的可能性高。综合这些因素考虑下来,格力电器最优,美的 集团(SZ:000333)次之,然 后是海尔智家(SH:600690) 。