6月底,威达智披露了招股说明书(申报稿),闯关创业板IPO。资料显示,威达智是一家从事智能检测设备和精密组装设备研发、生产、销售的企业,公司产品主要应用于智能终端触控交互领域,主要分为功能测试、视觉量测和精密组装三大类。

不过,招股说明书(申报稿)显示,威达智存在对苹果公司及其产业链高度依赖、控制权高度集中、曾签署对赌协议等现象。12月7日,《每日经济新闻》记者就相关问题致电威达智,并按照对方要求将问题发送至邮箱,但截至发稿暂未获回复。

对苹果产业链高度依赖

在进入苹果产业链后,威达智的主营业务即聚焦于为苹果公司及其合作EMS厂商提供苹果产品精密零部件智能检测设备和精密组装设备。

威达智的智能检测设备和精密组装设备主要应用于以触控交互模组为代表的苹果公司笔记本电脑相关核心零部件。因此,公司的销售收入主要来源于苹果公司合作EMS厂商,主营业务、销售收入、客户结构等对苹果产业链存在依赖。

依赖程度如何?从数据上来看,2020年-2022年及2023年一季度,威达智最终用于苹果公司产品的智能检测设备和精密组装设备收入占营业收入的比例分别为100%、100%、99.63%和91.45%。

威达智称,公司客户集中度较高,主要系受苹果采购模式、下游行业集中度较高的竞争格局,以及公司产能不足情况下优先满足优质客户需求所致。

如此高依赖的另一面,是公司一旦被踢出“果链”,业绩或许将受到严重影响。因此,威达智也表示,若未来下游主要客户经营状况或业务结构发生重大变化、新产品市场需求未达预期、产能架设节奏放缓,或公司因产品和服务质量未能持续满足客户要求并导致双方合作关系出现不利变化,则可能对公司经营业绩的稳定性造成不利影响,甚至导致公司亏损。

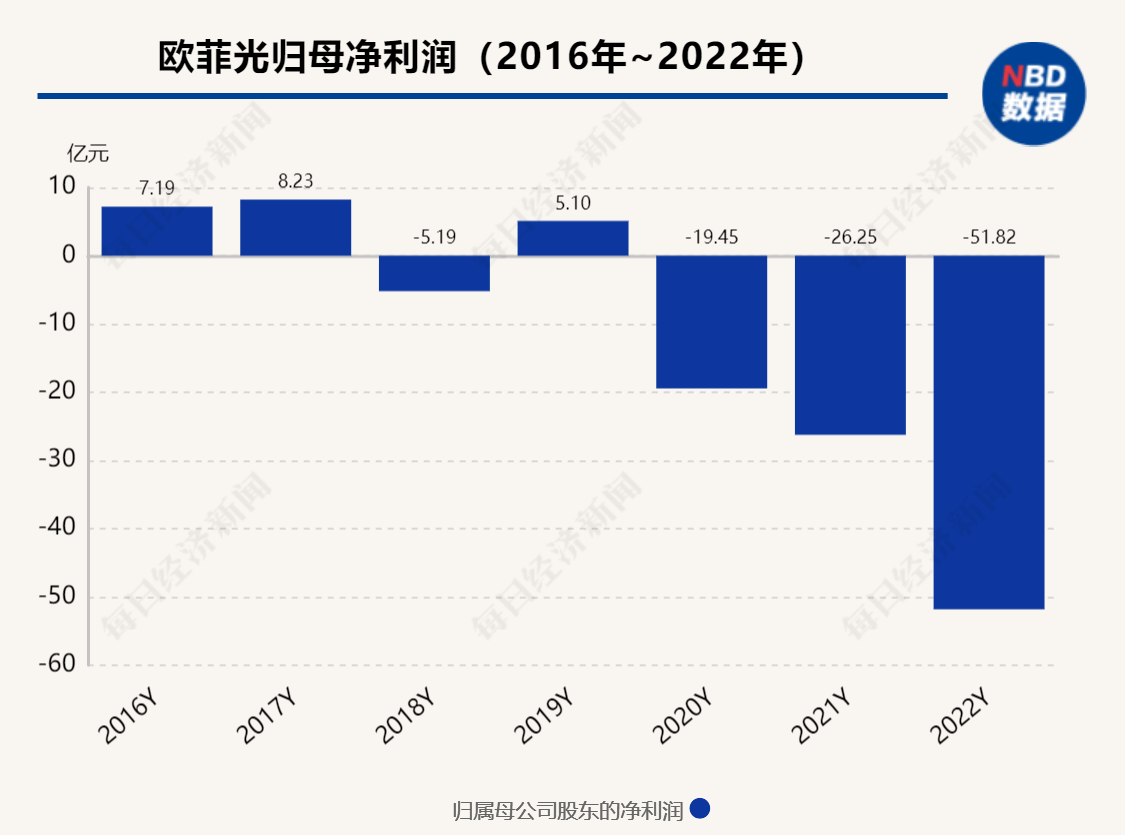

实际上,在资本市场被踢出“果链”后,股价和业绩急转直下的先例已有不少。从事光学模组和精密零部件制造的欧菲光(002456.SZ,股价9.49元,市值309.17亿元)就是一个例子,2016年,在进入苹果供应商行列后,公司业绩得以快速增长。

但成也苹果,败也苹果。2021年3月,欧菲光公告证实确实与苹果公司终止了合作。此后,欧菲光的业绩便一落千丈,股价也一度“跌跌不休”。

实控人夫妻掌握公司九成以上表决权

招股说明书(申报稿)显示,威达智的实控人为汪静晴、刘曜轩夫妇,二人通过直接和间接方式合计控制公司92.17%的表决权。

其中,汪静晴直接持有威达智14.55%股份,并通过苏州檀朗企业管理有限公司控制威达智48.51%的表决权,通过上海显才企业管理中心(有限合伙)控制威达智19.40%的表决权,通过苏州高定企业管理中心(有限合伙)控制威达智9.70%的表决权,刘曜轩通过上海显才企业管理中心(有限合伙)间接持有威达智3.88%股份。

从业绩上看,威达智的营收、利润规模正逐年上升。2020年-2022年,威达智分别实现营业收入1.01亿元、1.68亿元和2.79亿元,归母净利润分别为3534.8万元、7362.86万元和9716.69万元。

此外,毛利率方面,上述报告期,威达智综合毛利率分别为75.66%、73.46%和67.33%,毛利率水平较高,明显高于同行业可比公司。根据公司所列示的表格,上述报告期,可比上市公司综合毛利率的平均值分别为61.13%、59.73%和56.54%。